Partiarisches Darlehen, Nachrangdarlehen

Begriff, Vorteile, Steuern und Bilanzierung des partiarischen Darlehens (mit/ohne Nachrang)

Partiarische Darlehen mit und ohne Nachrang sind flexible Finanzierungsinstrumente. Sie bieten sowohl für Investoren als auch Unternehmen und deren Gesellschafter eine interessante alternative Beteiligungsform, wenn stille Gesellschaft, echte Beteiligung oder gewöhnliches Darlehen nicht die beiderseitigen Interessen zusammenführen können.

Um partiarische Darlehen und partiarische Nachrangsdarlehen in der Unternehmensfinanzierung und Projektfinanzierung richtig einzusetzen, sind jedoch die Besonderheiten dieser Finanzierungsformen zu beachten. Welche dies sind, erfahren Sie hier.

Unsere Expertise zu Partiarisches Darlehen

Unser dynamisches Team, bestehend aus spezialisierten Anwälten, Fachanwälten für Gesellschaftsrecht und Steuerberatern, berät Sie per Video oder Vorort in Hamburg, Berlin, München, Frankfurt und Köln in allen Fragen zum Thema partiarisches Darlehen:

- Prüfung / Gestaltung von partiarischen Darlehensverträgen, Nachrangdarlehen

- steuerliche Optimierung von partiarischen Darlehen, Nachrangdarlehen (Eigenkapital vs. Fremdkapital)

- Streit um partiarische Darlehen (Litigation)

Sofern partiarische Darlehen einem größeren Kreis von Investoren und Anlegern angeboten werden, stellen sich ergänzende verbraucherrechtliche und aufsichtsrechtliche Themen. Auch hier unterstützen und beraten wir.

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

Was ist ein partiarisches Darlehen?

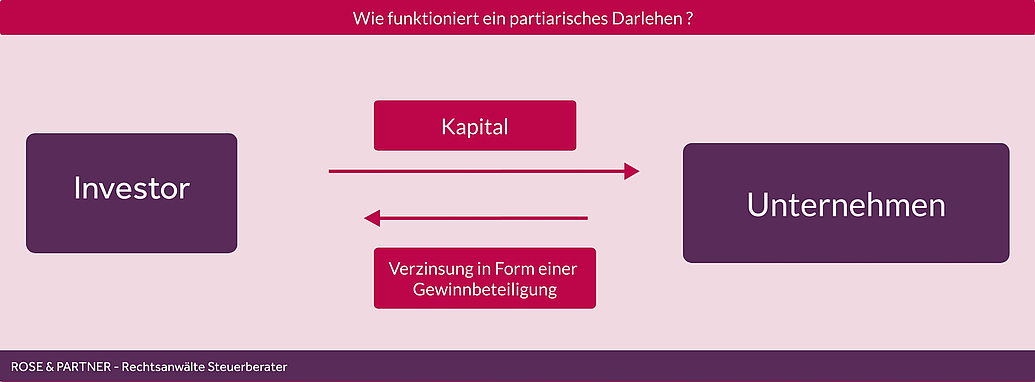

Ein partiarisches Darlehen ist im Ausgangspunkt ein gewöhnliches Darlehen (§§ 488 ff. BGB), das heißt der Darlehensgeber (Investor) verpflichtet sind, dem Darlehensnehmer (Unternehmen) einen Geldbetrag in der vereinbarten Höhe zur Verfügung zu stellen.

Im Gegensatz zu einem gewöhnlichen Darlehen erhält der Investor bei einem partiarischen Darlehen aber keinen festen Zins, sondern einen Anteil am Gewinn, also eine gewinnabhängige Vergütung für die Hingabe des Kapitals.

Einfaches Muster (Beispiel):

"Der Darlehensgeber erhält eine Gewinnbeteiligung in Höhe von 10% des bilanziellen Gewinns des Darlehensnehmers. Grundlage für die Berechnung der Gewinnbeteiligung ist die .... Bilanz der Darlehensnehmerin des jeweiligen Geschäftsjahres vor Steuern und Gewinnbeteiligung.".

Wie kann der Vertrag über ein partiarisches Darlehen gestaltet werden?

Der Gestaltung eines Vertrages über ein partiarisches Darlehen sind grundsätzlich keine Grenzen gesetzt. Investor und Unternehmen können eine auf die beiderseitigen Interessen angepasste Finanzierung für sich gestalten. Wesentliche Eckpunkte der Gestaltung sind die folgenden Aspekte:

Ausgestaltung der Gewinnbeteiligung

Neben einer einfachen Gewinnbeteiligung entsprechend dem vorgenannten Muster, kann die Gewinnbeteiligung sehr unterschiedlich ausgestaltet werden, u.a.:

- geringe feste Verzinsung (Floor) + Gewinnbeteiligung

- Deckelung / Cap der Gewinnbeteiligung

- Kicker (siehe unten)

Nachrang des partiarischen Darlehens

Investor und Unternehmen können zum Beispiel vereinbaren, dass Forderungen des Investors im Insolvenzfall des Unternehmens erst bedient werden, wenn sämtliche Gesellschaftsgläubiger befriedigt wurden. Man spricht dann von einem Nachrangdarlehen.

Bei einem sogenannten qualifizierten Nachrang vereinbaren die Parteien weiter, dass die Forderungen des Investors schon dann nicht bedient werden, wenn die Rückzahlung einen Insolvenzgrund herbeiführen würde. Insoweit ist bei der Ausgestaltung sehr genau auf die Vorgaben der Rechtsprechung zu achten, um diese insolvenzvermeidende Wirkung zu erzielen.

Information und Mitsprache des Investors und Kapitalgebers

Regelmäßig werden dem Investor auch gewisse Informationsrechte hinsichtlich des Zustandes des Unternehmens eingeräumt. Die Übersendung von Finanzberichten - von monatlicher BWA bis zu detaillierten Liquiditätsberichten - sind nicht unüblich.

Daneben werden häufig sogenannte „negative pledges“ ("negative Versprechen") vereinbart. Diese verpflichten das Unternehmen, die Zustimmung des Investors zu bestimmten geschäftlichen Entscheidungen einzuholen. So ist typischerweise vor Aufnahme weiterer Schulden oder vor Gewährung von Sicherheiten an Dritte eine Zustimmung des Kapitalgebers erforderlich.

Exit bzw. Kicker - Klausel und partiarisches Darlehen

Insbesondere in Konstellationen, in denen das betreffende Unternehmen in einem von Wachstum getriebenen Marktumfeld tätig ist (Startup), werden auch Exit bzw. Kicker - Klauseln vereinbart. Diese gewähren dem Investor eines partiarischen Darlehens eine Bonusvergütung ("Kicker") für den Fall eines Verkaufs des Unternehmens (Exit).

Kündigungsrecht des Investors (cross-default)

Oftmals bestehen Investoren (Darlehensgeber) bei partiarischen Darlehen auch auf eine sogenannte „cross-default“ Klausel, also ein Sonderkündigungsrecht für den Fall, dass das Unternehmen gegenüber einem anderen Gläubiger in Zahlungsverzug geraten sollte.

Besicherung des partiarischen Darlehens

Partiarisches Darlehen werden in der Immobilienbranche häufig besichert (Grundschuld; „step-in“- Recht, Bürgschaften).

Bei Startups sind partiarische Darlehen hingegen im Regelfall unbesichert. Dennoch haben sich gewisse Standards herausgebildet: Das Darlehen ist zweckgebunden, darf also nur für ein bestimmtes Vorhaben verwendet werden.

Fälligkeit der Rückzahlung des Darlehens

In der Praxis üblich ist eine Endfälligkeit des partiarischen Darlehens; das überlassene Kapital muss erst bei Laufzeitende zurückbezahlt werden. Sofern doch eine ratenweise Rückzahlung des Darlehens vereinbart wird, können Investor und Unternehmen sich auch auf einen späteren Beginn der Rückzahlung ("Schonfrist") verständigen.

Checkliste partiarisches Darlehen (Darlehensvertrag)

- Ausgestaltung gewinnabhängige Verzinsung

- (qualifizierter) Nachrang

- Informationsrechte des Investors

- Mitspracherechte des Investors

- Exit-Kicker, Event-Kicker

- Sicherheiten (Besicherung des Darlehens)

- Fälligkeit, Rückzahlung

Vorteile und Nachteile von partiarischen Darlehen

Die Vorteile und Nachteile eines partiarischen Darlehens sind immer im Zusammenhang mit alternativen Finanzierungsformen zu sehen. Im Fall eines partiarischen Darlehens ist dies einerseits das gewöhnliche Bankdarlehen, andererseits die stille Beteiligung und das Wandeldarlehen. Daneben bestimmen auch die unterschiedlichen Interessenlagen von Investor (Geldgeber, Darlehensgeber) und Unternehmen (Darlehensnehmer) die Vorteile und Nachteile.

Vorteile des partiarischen Darlehens

- bankunabhängig

- leichterer Zugang zu Kapital, v.a. bei schwacher Bonität

- Beteiligung am Erfolg des investierten Kapitals

- keine Verlustbeteiligung

- eingeschränkte Rechte des Investors

- keine Gesellschafterrechte

- weitreichende Gestaltung des Vertrages möglich

Nachteile des partiarischen Darlehens

- Rangrücktritt der Rückzahlung bei Nachrangdarlehen

- Totalausfall für Investor möglich, sofern keine Sicherung

Startup, Crowdinvesting und partiarische Darlehen, Nachrangdarlehen

Partiarische Darlehen bzw. (partiarische) Nachrangdarlehen werden in der Praxis häufig auch von Startups verwendet, die aufgrund fehlender Bonität kaum Aussicht auf einen gewöhnlichen Bankkredit haben. Hier stehen partiarische Darlehen im Wettbewerb zu Wandeldarlehen. Seit einigen Jahren setzen auch Investment-Plattformen (neben Wandeldarlehen) vielfach auf Crowdinvesting via partiarische Darlehen / Nachrangdarlehen. Dies betrifft vor allem die Immobilienfinanzierung. Zunehmend werden partiarische Darlehen darüber hinaus im Projektentwicklungssektor eingesetzt.

Steuerliche Behandlung partiarischer Darlehen

Wie werden partiarische Darlehen steuerlich behandelt? Einkünfte aus einem partiarischen Darlehen sind beim Investor und Kapitalgeber als Einkünfte aus Kapitalvermögen (Abgeltungssteuer, Kapitalertragsteuer) zu versteuern. Beim Unternehmen (Darlehensnehmer) sind die an den Investor gezahlten Gewinnbeteiligungen als Betriebsausgaben abzugsfähig. Sie mindern damit das zu versteuernde Einkommen.

Sitzt der Darlehensgeber im Ausland und hält die Darlehensforderung auch nicht durch eine inländische Betriebsstätte oder ist der Darlehensgeber eine natürliche Person mit Wohnsitz und gewöhnlichem Aufenthalt im Ausland, so unterliegen die Darlehensforderungen der Einkommens- beziehungsweise Körperschaftssteuer. Hier ist dann im nächsten Schritt das jeweilige Doppelbesteuerungsabkommen zu prüfen, welches die Darlehensvergütung wahlweise als Zinsen oder Dividenden behandelt. Zu prüfen ist auch, ob eine Befreiung von der Kapitalertragsteuer nach § 50 d EStG in Betracht kommt.

Die Vereinbarung eines reinen Nachrangdarlehens kann zu abweichenden steuerlichen Ergebnissen führen, insbesondere dazu, dass die Abgeltungssteuer keine Anwendung findet. Hier ist im Einzelfall eine genaue steuerliche Betrachtung unerlässlich.

Bilanzierung eines partiarischen Darlehens

In der Praxis besteht nicht selten Verwirrung über die Bilanzierung eines partiarischen Darlehens. Die ist darauf zurückzuführen, dass partiarische Darlehen oft als Eigenkapital eingestuft werden. Dies betrifft allerdings nur die Behandlung qualifiziert nachrangiger partiarischer Darlehen um Rahmen einer Überschuldungsbilanz bzw. die Gleichstellung des Darlehens mit Eigenkapital bei der Frage des Rangs der Forderungen gegen ein (insolventes) Unternehmen.

Grundsätzlich sind partiarische Darlehen auf der Passivseite der Bilanz als Verbindlichkeiten auszuweisen (§ 266 Abs. 3 HGB).

Finanzaufsichtsrechtliche Regulierung von partiarischen Darlehen

Bei der öffentlichen Aufnahme partiarischer Darlehen sollten immer auch die Vorschriften des Finanzaufsichtsrechts (z.B. KWG, KAGB, VermAnlG) beachtet werden. Anbieter von partiarischen Darlehen und Nachrangdarlehen (sowie anderen unternehmerischen Beteiligungen) benötigen möglicherweise eine BaFin-Erlaubnis oder einen Prospekt gemäß Vermögensanlagengesetz oder KAGB, welcher von der BaFin gebilligt werden muss.

Unachtsamkeiten bei der Vertragsgestaltung können zu empfindlichen Geldbußen bis hin zu Betriebseinstellungsverfügungen führen. Das Erbringen von Bank- oder Finanzdienstleistungen ohne entsprechende Erlaubnis stellt eine Straftat dar.

FAQ - Partiarisches Darlehen

Die Antworten auf die wichtigsten Fragen zum partiarischen Darlehen und Nachrangdarlehen.

Was ist ein partiarisches Darlehen?

Das partiarische Darlehen ist ein Kredit, bei dem der Kreditgeber variable (erfolgsabhängige) Vergütung (Verzinsung) erhält.

Ist ein partiarisches Darlehen Eigenkapital?

Nein. Der Bilanzausweis erfolgt als Verbindlichkeit auf der Passivseite. Lediglich im Fall eines qualifizierten Nachrangdarlehens kann das Darlehen in der Überschuldungsbilanz als Eigenkapital behandelt werden.

Wo ist der Unterschied zwischen einer stillen Beteiligung und einem partiarischen Darlehen?

Bei einem partiarischen Darlehen erfolgt typischerweise eine Beteiligung am Gewinn. Bei einer stillen Beteiligung erfolgt typischerweise eine Beteiligung am Gewinn und Verlust (bis zur Höhe der Beteiligung).

Wer kann ein partiarisches Darlehen vereinbaren?

Jedermann kann ein partiarisches Darlehen vereinbaren. Insbesondere können nicht nur Unternehmen untereinander ein solches Darlehen eingehen. Auch private Personen können partiarische Darlehen gewähren und auf diese Weise investieren.

Was ist ein Nachrangdarlehen?

Ein Nachrangdarlehen ist ein gewöhnliches Darlehen, das im Insolvenzfall wie Eigenkapital behandelt wird.