Steuersparmodell Holding

Steuerlast in der GmbH senken

Viele Unternehmen werden in der Rechtsform der GmbH betrieben. Dabei halten in der Regel natürliche Personen die Gesellschaftsanteile an der GmbH direkt. Die GmbH ist allerdings im Vergleich eine steuerlich hochbelastete Rechtsform, wenn Gewinne ausgeschüttet werden sollen und es nicht gelingt, die Gewinne über Löhne, Mieten, etc. auf ein geringes Maß zu reduzieren.

Wir zeigen Ihnen, wie Sie als Inhaber einer GmbH mit dem Steuersparmodell Holding ganz legal Ihre Steuerlast senken können.

Videoberatung Holding - Termin jetzt buchen

Suchen Sie sich jetzt Ihren Wunschtermin für eine Beratung (Video) aus und buchen Sie direkt einen Termin bei einem unserer Experten.

Expertise unserer Steuerberater und Anwälte zur Holding als Steuersparmodell

Unsere hoch qualifizierten Steuerberater und Fachanwälte für Steuerrecht beraten in Hamburg, Berlin, München, Frankfurt und Köln zu allen Fragen rund um das Thema Steuern und Holding. Das Beratungsspektrum umfasst vor allem folgende Aspekte:

- steuerliche Vorteile und Nachteile von Holding-Strukturen

- Besteuerung einer GmbH-Holding

- Aufbau von Holdingstrukturen durch Gründung oder Umwandlung

- alternative und ergänzende Steuersparmodelle

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite. Für Direktbuchungen nutzen Sie bitte unser Buchungstool.

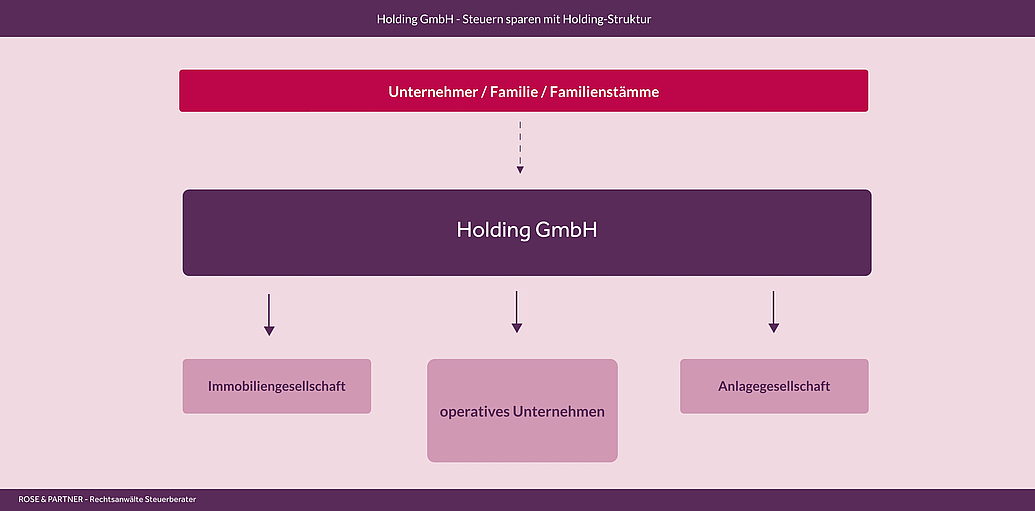

Im Rahmen einer Holding-Struktur werden gewöhnlich über eine Holding-GmbH Beteiligungen an einer oder mehreren Unternehmungen gehalten. Typischerweise handelt es sich bei diesen ebenfalls um GmbHs, deren Unternehmensgegenstand sehr unterschiedlich sein kann.

Gewöhnliche Besteuerung in der GmbH

Besteuerung auf Ebene der GmbH

Der Gewinn einer GmbH wird zunächst auf Ebene der GmbH besteuert. Als Beispiel: Eine in Hamburg geschäftlich ansässige GmbH macht 100.000 € Gewinn. Die GmbH zahlt auf den Gewinn

- Körperschaftsteuer: 15 % = 15.000 €

- darauf Solidaritätszuschlag 5,5 % = 825 €

- Gewerbesteuer (16,45 %) = 16.450 €

Damit ergibt sich auf Ebene der GmbH eine Gesamtsteuerbelastung von 32.275 €, also 32,275 % Steuerbelastung.

Besteuerung auf Ebene des GmbH-Gesellschafters

Die Ausschüttung des auf Ebene der GmbH besteuerten Gewinns wird dann noch einmal mit dem Abgeltungssteuersatz von 25 % plus Solidaritätszuschlag darauf oder – wenn die Anteile in einem Betriebsvermögen (etwa aufgrund einer Betriebsaufspaltung) gehalten werden – im sogenannten Teileinkünfteverfahren versteuert. Nach dem Teileinkünfteverfahren werden 60 % des ausgeschütteten Gewinns mit dem individuellen Einkommenssteuersatz (z.B. 42 % zzgl. Solidaritätszuschlag) besteuert.

Im oben aufgeführten Beispiel können nach der Steuerbelastung auf Ebene der GmbH vom erzielten Gewinn noch 67.725 € ausgeschüttet werden (100.000 € - 32.275 €). Auf Ebene des Gesellschafters der GmbH erfolgt dann eine Besteuerung mit: Abgeltungsteuer: 25 % = 16.931,25 €. Darauf Solidaritätszuschlag 5,5 % = 931,21 €.

Im Ergebnis ergibt sich auf Ebene des Gesellschafters eine Steuerbelastung von 17.862,46 €.

Folge: Steuerbelastung von mehr als 50 % beim Unternehmer

Im Ergebnis kommt im Privatvermögen des Gesellschafters dann nur noch ein Betrag von 49.826,54 € an (32.275 € +17.862,46 €). Damit ergibt sich eine Gesamtsteuerbelastung von über 50 %.

Schon die Besteuerung der laufenden Gewinne kann also ein Argument für eine Holdingstruktur sein. Insbesondere dann, wenn ein Unternehmer/Gesellschafter den Gewinn nicht unmittelbar privat verwenden, sondern investieren möchte, kann eine Holdingstruktur sinnvoll sein.

Daneben können noch andere Gründe, insbesondere auch organisatorische, haftungsrechtliche und auch erbrechtliche Gründe für eine Holdingstruktur sprechen: Hier sind folgende Themen angesprochen: Familiengesellschaft & Familienpool, Familienstiftung als Holding, Unternehmensnachfolge, Holding und Konzernstrukturen.

So funktioniert die Optimierung mittels Holding

Hält ein Gesellschafter die Anteile nicht direkt als natürliche Person, sondern über eine weitere Kapitalgesellschaft, dann kann er auf Ebene dieser Gesellschaft die Gewinne investieren, ohne dass der Betrag durch die Ausschüttungsbesteuerung (25 % plus Solidaritätszuschlag darauf) minimiert worden ist.

Eine Kapitalgesellschaft muss von einer erhaltenden Gewinnausschüttung aus einer Kapitalgesellschaft nur 5 % mit dem üblichen Steuersatz von 15 % Körperschaftsteuer (§ 23 Abs. 1 KStG), Solidaritätszuschlag darauf von 5,5 und Gewerbesteuer (z.B. in Hamburg 16,45 %) besteuern.

Das ergibt eine Steuer in % auf die Ausschüttung von 1,6 %. Im oben genannten Beispiel sind von der Gewinnausschüttung in Höhe von 67.725 € daher nur 3.386 € zu besteuern, das ergibt eine Steuerbelastung von 1.092,91 €. Damit stehen dem Unternehmer zunächst 16.769 € mehr für seine Investitionen zur Verfügung.

Erst wenn er die Geldbeträge in seinem Privatvermögen benötigt, greift wiederum die Ausschüttungsbesteuerung mit der Abgeltungssteuer (zuzüglich Solidaritätszuschlag darauf) ein.

Thesaurierungsvorteil und steuerfreie Veräußerung

Der Thesaurierungsvorteil über eine Holding-Struktur ist gerade bei einem längeren Anlagehorizont durchaus nennenswert. Erzielt das Investment auf Ebene der Holding über 10 Jahre jeweils 7 %, so ergibt sich nach 10 Jahren ein Auszahlungsbetrag von 28.507 €.

Einen viel gewichtigeren Steuervorteil hat eine Holdingsstruktur im Veräußerungsfall. Veräußert eine GmbH ihre Anteile an einer Kapitalgesellschaft, so kann der Veräußerungsgewinn praktisch steuerfrei vereinnahmt werden. Ausführlich zur Besteuerung des Verkaufs einer GmbH: Besteuerung Verkauf GmbH

Gerne zeigen wir Ihnen die Vorteile und Nachteile einer persönlichen Holdingstruktur im Rahmen einer Beratung auf.

Weitere Möglichkeiten der Steueroptimierung

Sie interessieren sich für weitere Möglichkeiten zur Steueroptimierung? Hier werden Sie fündig:

Videoberatung Holding - Termin jetzt buchen

Suchen Sie sich jetzt Ihren Wunschtermin für eine Beratung (Video) aus und buchen Sie direkt einen Termin bei einem unserer Experten.

FAQs - Holding als Steuersparmodell

Was ist eine Holding und wie kann sie meine Steuerlast senken?

Eine Holding ist eine Gesellschaft, die Anteile an anderen Unternehmen hält. Durch die Strukturierung als Holding können Gewinne auf Ebene der Holding reinvestiert werden, wodurch die Ausschüttungsbesteuerung vermieden und die Steuerlast erheblich gesenkt werden kann.

Wie funktioniert die Besteuerung einer Holding-GmbH?

Gewinne, die an eine Holding-GmbH ausgeschüttet werden, unterliegen lediglich einer Besteuerung von 1,6 % der Ausschüttung. Das ermöglicht es, einen Großteil der Gewinne für Investitionen zu nutzen, bevor die Ausschüttungssteuer greift, wenn das Geld privat entnommen wird.

Welche steuerlichen Vorteile bietet eine Holdingstruktur im Vergleich zu einer direkten Beteiligung?

Bei einer direkten Beteiligung fallen auf Gewinne und deren Ausschüttung hohe Steuern an. Eine Holdingstruktur erlaubt es, Gewinne weitgehend steuerfrei auf Ebene der Holding zu reinvestieren und erst bei privater Nutzung die Ausschüttungssteuer zu zahlen. Dies kann die Gesamtsteuerbelastung deutlich reduzieren.