Scheinselbständigkeit

Definition, Risiken vermeiden, Statusfeststellungsverfahren

Das Thema Scheinselbstständigkeit betrifft nicht nur Freiberufler, Einzelunternehmer, Gesellschaften und junge Startups. Auch die andere Seite, also größere Unternehmer, die ihrerseits Selbstständige mit einer nahezu vollen Auslastung beschäftigen, müssen bestehende Risiken unbedingt erkennen können und die erforderlichen Maßnahmen treffen. Was Sie in diesem Zusammenhang unbedingt zum Thema Scheinselbstständigkeit wissen müssen, erfahren Sie auf dieser Seite.

Unsere Beratungsleistungen im Arbeitsrecht

Unser Team mit Fachanwälten für Arbeitsrecht, Wirtschaftsanwälten und Steuerberatern betreut bundesweit Arbeitgeber, Vorstände, Geschäftsführer und leitende Angestellte in allen Fragen rund um das Arbeitsverhältnis.

Für eine Mandatsanfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie unser Kontaktformular am Ende dieser Seite.

Unsere Leistungen rund um die Scheinselbstständigkeit

Im Zusammenhang mit der Scheinselbstständigkeit beraten unsere Rechtsanwälte und Fachanwälte für Arbeitsrecht, Gesellschaftsrecht und Steuerrecht Sie an unseren Standorten in Hamburg, Berlin, München, Frankfurt und Köln oder per Telefon oder Videokonferenz von überall gerne zu folgenden Themen:

- Überprüfung von bestehenden Verträgen und Geschäftsbeziehungen auf die Qualifikation als scheinselbstständige Tätigkeit

- Beratung und Empfehlungen von Maßnahmen zur Vermeidung der Scheinselbstständigkeit

- Begleitung und Durchführung eines Statusfeststellungsverfahrens bei der deutschen Rentenversicherung

- Kostengünstige Erstberatung zum Thema Scheinselbstständigkeit zur rechtlichen Information zum Thema und erste Beurteilung der Risiken im konkreten Fall

- Beratung Geschäftsführern und Prüfung von Geschäftsführerverträgen im Hinblick auf die Sozialversicherungspflicht von Geschäftsführern

- Gerichtliche und außergerichtliche Geltendmachung von Ansprüchen im Falle einer Scheinselbstständigkeit aus dem faktisch bestehenden Anstellungsverhältnis (Arbeitsvertrag)

Unsere Anwälte arbeiten eng mit unseren hauseigenen Steuerberatern zusammen und können daher steuerliche Folgen einer Scheinselbstständigkeit frühzeitig erkennen und möglicherweise vermindern.

Was bedeutet Scheinselbstständigkeit?

Scheinselbstständige sind Personen, die als Selbstständige auftreten, tatsächlich aber abhängig Beschäftigte im Sinne des § 7 Abs. 1 SGB IV – also v.a. Arbeitnehmer – sind.

Wenn die Parteien von einer selbstständigen Tätigkeit ausgehen, sich aber später herausstellt, dass tatsächlich eine abhängige Beschäftigung vorliegt, kann das weitreichende Folgen haben: Der Arbeitgeber ist dann unter Umständen verpflichtet, den Gesamtsozialversicherungsbeitrag nachträglich zu zahlen. Dazu gehören die Beiträge zur gesetzlichen Arbeitslosen-, Kranken- und Rentenversicherung sowie zur sozialen Pflegeversicherung.

Der Arbeitgeber kann sich diese beim Arbeitnehmer zwar nur durch Abzüge im laufenden Gehalt und nur für maximal drei Monate rückwirkend zurückholen -- bleibt also auf den Kosten meist allein sitzen. Außerdem gilt für diese Frist das sog. Entstehungsprinzip, d.h. ein Beitragsrückstand z.B. aus Juni 2020 kann nur im Juli / August / September 2020 noch einbehalten werden.

Übersteigt der an den vermeintlich Selbstständigen gezahlte Lohn aber die übliche Vergütung als Arbeitnehmer, kann er sich seinerseits von diesem zu viel gezahlte Umsatzsteuer und Honoroar unter Umständen zurückholen. Zudem fordert das Finanzamt in der Regel die bisher nicht gezahlte Lohnsteuer. Das alles kann teuer werden, für alle Beteiligten! Im Einzelfall können sogar strafrechtliche Konsequenzen drohen, wenn ein Vorsatz nachweisbar ist.

Abgrenzung: Wann bin ich selbstständig tätig?

Eine selbstständige Tätigkeit erkennt man in der Regel an den 5 folgenden, wichtigen Merkmalen:

- Der Betroffene kann seine Tätigkeit frei gestalten.

- Er kann frei über seine Arbeitszeit und seinen Arbeitsort entscheiden.

- Für wen er tätig wird, bestimmt er selbst.

- Er trägt sein eigenes unternehmerisches Risiko.

- Er hat keinen Urlaub oder wird im Krankheitsfall weiter bezahlt.

Wer selbstständig tätig ist, ist eigentlich nicht versicherungspflichtig. Aber Achtung: Wer als Selbstständiger

- regelmäßig im Wesentlichen nur für einen Auftraggeber tätig ist und

- selbst keine versicherungspflichtigen Arbeitnehmer mit einem Verdienst von mindestens EUR 450,- im Monat hat,

unterliegt doch der gesetzlichen Rentenversicherungspflicht. In den ersten drei Jahren kann er aber einen Antrag auf Befreiung stellen.

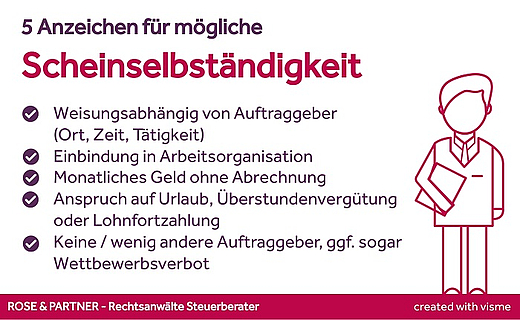

Scheinselbstständigkeit: Wann bin ich Arbeitnehmer?

Abhängig beschäftigt bin ich insbesondere in einem Arbeitsverhältnis. Folgende 5 Kriterien deuten auf eine abhängige Beschäftigung hin:

- Der Betroffene unterliegt der Weisung des Auftraggebers. Er entscheidet, was ich wann, wie lange und wo tue.

- Der abhängig Beschäftigte ist in die Arbeitsorganisation eingebunden, hat etwa seinen eigenen Schreibtisch, seine eigene interne Mailadresse oder ist typischerweise immer wieder für bestimmte Tätigkeiten zuständig, ohne dass dies abgesprochen wird.

- Sein Gehalt erhält er regelmäßig, etwa monatlich, ohne dass dies von einer Abrechnung oder einem zuvor definierten Erfolgsziel abhängt.

- Er hat einen Anspruch auf Urlaub, Vergütung von Überstunden oder Lohnfortzahlung im Krankheitsfall oder nimmt Teil an betrieblicher Altersvorsorge.

- Er wird jedenfalls überwiegend für einen Auftraggeber tätig. Oft unterliegt er einem Wettbewerbsverbot, das ihn an der Tätigkeit für Konkurrenzunternehmen hindert.

Diese Kriterien spielen stets zusammen. Sie müssen für die Bejahung eines abhängigen Verhältnisses keineswegs alle vorliegen. Es ist vielmehr eine Beurteilung des konkreten Einzelfalles erforderlich.

Achtung: Dies gilt für Freiberufler ebenso wie für Unternehmen! Auch der Geschäftsführer einer GmbH kann, insbesondere im Falle einer Ein-Mann-GmbH, scheinselbstständig sein!

Mehr dazu erfahren Sie auf unserer Unterseite zum Thema: Sozialversicherungspflicht von Geschäftsführern

Im Zweifelsfall: Statusfeststellungsverfahren

Bestehen bei den Beteiligten Zweifel, ob es sich bei ihrem Verhältnis um eine selbstständige oder eine unselbstständige Tätigkeit handelt, können beide Vertragspartner unabhängig voneinander schriftlich auch freiwillig ein sog. optionales Statusfeststellungsverfahren bei der deutschen Rentenversicherung anstrengen.

Wird dieses rechtzeitig, also binnen einen Monats ab Beginn der Tätigkeit, gestellt, kann eine Nachzahlungspflicht vermieden werden. Denn selbst wenn das Verfahren im Ergebnis eine abhängige Beschäftigung feststellt, entfällt eine Nachzahlungspflicht für die vergangenen Monate. Versicherungsbeiträge müssen dann erst ab Verkündung des Ergebnisses durch die Deutsche Rentenversicherung gezahlt werden. Dies gilt aber nur, wenn

- der Arbeitnehmer einem späteren Beginn der Sozialversicherungspflicht zustimmt und

- er für den Zeitraum zwischen Beschäftigungsaufnahme und Entscheidung eine Absicherung gegen das finanzielle Risiko von Krankheit und zur Altersvorsorge vorgenommen hat, die der Art nach den Leistungen der gesetzlichen Kranken- und Rentenversicherung entspricht.

Nähere Informationen zum Statusfeststellungsverfahren finden Sie auch auf der Webseite der Deutschen Rentenversicherung.

Tipps zur Vermeidung der Scheinselbstständigkeit

In Anbetracht obiger Kriterien können wir also abschließend folgende 5 Tipps geben, die eine Qualifizierung als Scheinselbstständiger vermeiden können:

- Eine Tätigkeit für mehrere Auftraggeber vermindert das Risiko der Scheinselbstständigkeit. Suchen Sie sich weitere Auftraggeber. Seien Sie, wenn sich dies einmal nicht vermeiden lässt, für einen einzelnen Auftraggeber nie zu lange tätig. Pausen zwischendurch können den Eindruck der Scheinselbstständigkeit verhindern.

- Nutzen Sie die eigene Ausstattung, wo dies möglich ist: Eigene Arbeitsräume, Ihr Equipment, eigenes Briefpapier, eine eigene Webseite und eigene Visitenkarten. Buchen Sie Ihre eigenen Fortbildungsmaßnahmen. Schließen Sie Ihre eigene Berufshaftpflichtversicherung ab.

- Stellen Sie sicher, dass Sie über Ihre Arbeitszeit grundsätzlich frei verfügen können. Anwesenheitspflichten von 9 bis 18 Uhr jeden Tag sollten unbedingt vermieden werden.

- Vermeiden Sie eine Pflicht zum regelmäßigen Reporting über Ihren Arbeitsstand.

- Pflichten sollten Ihnen immer einzeln übertragen werden. Jedes Projekt wird aufgrund eines eigenen Auftrages übertragen. Meiden Sie Rahmenverträge, die über eine längere Zeit gelten und alles abdecken, „was anfällt“.

Achtung: Ein besonders hohes Risiko droht, wenn Sie zuvor in einem Arbeitsverhältnis für denselben Kunden tätig waren, und nun dieselbe Tätigkeit als Selbstständiger wahrnehmen. Hier müssen Sie unbedingt rechtliche Beratung suchen und zusätzliche Schutzmaßnahmen ergreifen!

FAQ Scheinselbstständigkeit

Schnelle Antworten auf häufige Fragen

Wann liegt eine Scheinselbstständigkeit vor?

Eine Scheinselbstständigkeit kommt in Betracht, wenn zwar ein Werk- oder Dienstvertrag vorliegt, der vermeintliche Selbstständige aber bei seinen Aufgaben völlig weisungsgebunden (und damit Arbeitnehmer) ist.

Wann bietet sich ein Statusfeststellungsverfahren an?

Es gibt Fälle, in denen es nicht beabsichtigt zu einer Scheinselbstständigkeit kommt. Bestehen unlösbare Zweifel an der Selbstständigkeit, sollte ein Statusfeststellungsverfahren angedacht werden. Wird der Antrag auf das Verfahren rechtzeitig gestellt, können Nachzahlungspflichten vermieden werden.

Wie lange bestehen die Nachzahlungspflichten?

Die Pflicht des Arbeitnehmers zur Zahlung der Beiträge gilt für die vergangenen drei Monate. Der Arbeitgeber andererseits muss vier Jahre rückwirkend zahlen. Liegt Vorsatz vor, trifft den Arbeitgeber die Pflicht für 30 Jahre rückwirkend zu zahlen.