Verschmelzung auf eine GmbH

Gründe, Ablauf, Recht und Steuern

Mit der Verschmelzung - umgangssprachlich auch Fusion genannt - können rechtlich selbstständige Unternehmen im Wege einer Gesamtrechtsnachfolge in einer GmbH zusammengeführt werden. Gute Gründe für eine Verschmelzung gibt es viele – rechtliche und steuerliche Hürden bei der Gestaltung jedoch auch. Alles Wichtige zu Recht und Steuern der Verschmelzung auf eine GmbH lesen Sie nachfolgend.

Unsere Expertise bei Verschmelzungen auf eine GmbH

Unser hoch qualifiziertes und spezialisiertes Team von Rechtsanwälten, Fachanwälten für Gesellschaftsrecht und Steuerberatern berät Sie umfassend zu Verschmelzungen einer bzw. auf eine GmbH. Unser Beratungsspektrum umfasst insbesondere:

- rechtliche und steuerliche Beratung zur Verschmelzung, inklusive alternativer Modelle

- komplette Steuerung des Umwandlungsvorgangs auf Geschäftsführungs- und Gesellschafterebene

- Beratung von Gesellschaftern und Betriebsräten zur Verschmelzung

- Gesellschafterauseinandersetzungen vor und nach einer Verschmelzung

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Fachexperten oder nutzen Sie das Kontaktformular am Ende dieser Seite.

Gründe und Vorteile einer Verschmelzung einer GmbH

In der Unternehmenspraxis kommt das Instrument der Verschmelzung aus diversen taktischen, rechtlichen und steuerlichen Gründen zum Einsatz. Die wichtigsten Gründe und Vorteile einer Verschmelzung einer GmbH (und anderen Unternehmen) auf eine GmbH finden Sie nachfolgend:

#1 Zusammenfassung von Geschäftsbereichen

Strategische Überlegungen oder ein verändertes Geschäftsumfeld können zum Vorhaben führen, bislang in einzelnen Gesellschaften getrennt geführte Geschäftsbereiche zusammenzufassen.

#2 Eingliederung von Unternehmenszukäufen

Soll beim Erwerb eine Beteiligung (zum Beispiel der Erwerb eines Konkurrenzunternehmens mit wertvollen Kundenverträgen) ins Unternehmen integriert werden, so kann die Verschmelzung der richtige Weg für die Zusammenführung der Unternehmen darstellen.

#3 Restrukturierung

Je komplexer die Beteiligungsstruktur, desto höher sind die Administrations- und Strukturkosten, wie z.B. für Jahresabschlüsse, Steuerklärungen, IT, Versicherungen. Die Vereinfachung der Beteiligungsstruktur durch Verschmelzung kann zur Kostenkonsolidierung führen.

Überdies lassen sich in Einzelfällen fehlgeschlagene GmbH-Anteilsübertragungen und Verletzungen von statutarischen Vinkulierungsklauseln mittels einer Verschmelzung nach UmwG „reparieren“.

#4 Nutzung von Verlustvorträgen

Bei Kapitalgesellschaften wie der GmbH kann eine Verlustverrechnung mit Verlusten anderer Gesellschaften nicht stattfinden. Sind in einer Gesellschaft Verluste angefallen, so kann überlegt werden, durch Verschmelzung eine Verlustverrechnung mit Gewinnen einer anderen Gesellschaft zu ermöglichen. In Grenzen ist die Nutzung von Verlustvorträgen sogar rückwirkend denkbar.

#5 Hebung von stillen Reserven

In der Handelsbilanz können stille Reserven im Vermögen der übertragenden GmbH offen ausgewiesen werden, ohne dass dieser Ansatz in der Steuerbilanz – mit entsprechender Gewinnbesteuerung - nachvollzogen werden muss. Das verbesserte Bilanzbild der GmbH kann beispielsweise die Finanzierung von Investitionsvorhaben auf Ebene der GmbH erleichtern. Bei entsprechenden Verlustvorträgen kann die Hebung von stillen Reserven auch steuerbar erfolgen und damit ein Verbrauch der Verlustvorträge erfolgen.

#6 Schonung der Liquidität

Ein weiterer Vorteil der Verschmelzung kann in bestimmten Situationen in der Schonung der Liquidität liegen. So muss der "Erwerber" keine liquiden Mittel aufwenden, sondern als Gegenleistung lediglich Anteile an seiner Gesellschaft gewähren.

#7 Gesamtrechtsnachfolge und Verschmelzung

Die Verschmelzung führt zu einer sogenannten Gesamtrechtsnachfolge. Das bedeutet insbesondere, dass sämtliche Vertragsbeziehungen der verschmelzenden Gesellschaften mit Dritten grundsätzlich ohne deren Zustimmung auf die aufnehmende bzw. neue geschaffene GmbH übergehen.

#8 Alternative zur langwierigen Liquidation

Jedenfalls wenn keine Risiken aus der zu liquidierenden Gesellschaft zu erwarten sind, kann als Alternative zur langwierigen Liquidation einer GmbH auch die Verschmelzung auf eine andere Gesellschaft angedacht werden.

#9 Alternative zum Ausschluss von Minderheitsgesellschaftern im Gesellschafterstreit

Bei einer Verschmelzung ist es möglich, Gesellschafter unter Zahlung einer Abfindung auszuschließen. Insbesondere im Rahmen eines Gesellschafterstreits kann die Verschmelzung einen einfacheren Weg bieten als der klassische Weg einer Ausschlussklage.

Nachteile und Alternativen zur Verschmelzung einer GmbH

In einzelnen Fällen und in bestimmter Hinsicht kann eine Verschmelzung auch Nachteile hervorbringen. Welche das sind und wie diese womöglich abgewendet werden können, steht nachfolgend.

#1 Gesamtrechtsnachfolge unerwünscht, Asset Deal

In bestimmten Situationen kann der vom UmwG vorgesehene automatische Übergang sämtlicher rechtlicher Beziehungen auf die neue Gesellschaft nicht gewünscht sein. Zu denken ist hier an Fälle, in denen bei der zu verschmelzenden GmbH Risiken ("Altlasten") liegen. Hier kann eine Übertragung einzelner Wirtschaftsgüter (asset deal) die bessere Alternative sein.

#2 Geschäftsführer, Führungskräfte - Verträge, Abwanderung

Die Verschmelzung von zwei (oder mehr) Unternehmen führt auch dazu, dass einzelne Geschäftsführer oder Führungskräfte anderer Ebenen (key employees) "nicht mehr benötigt werden". Dieser wesentliche Punkt sollte vorab bedacht und alternative Strukturen, Verwendungsmöglichkeiten durchdacht werden, um einen nicht gewünschten brain drain zu verhindern. Eine rechtlich knifflige Sache ist auch die Nachfolge der aufnehmenden GmbH in die Geschäftsführerverträge der verschmolzenen GmbH.

#3 Änderung der Mitbestimmung der Arbeitnehmer (DrittelbG, MitbestG)

Die Verschmelzung von Unternehmen führt gewöhnlich zu Erhöhung der Mitarbeiterzahl bei dem Unternehmen, dass am Ende der Verschmelzung entsteht. Werden hierbei bestimmte Mitarbeitergrenzen überschritten, kann die Verschmelzung dazu führen, dass die Gesellschaft einer bzw. einem anderen Mitbestimmung der Arbeitnehmer unterliegt. So ist in jeder GmbH mit 500 oder mehr Arbeitnehmern zwingend ein Aufsichtsrat nach dem DrittelbG einzurichten.

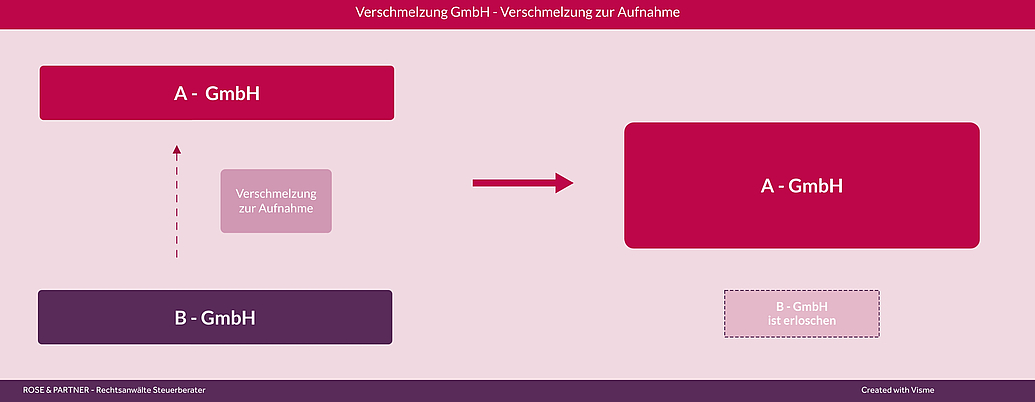

Formen der Verschmelzung - Aufnahme, Neugründung

In der Praxis wird im Normalfall ein Unternehmen auf eine bereits bestehende GmbH verschmolzen. Man spricht hier von einer Verschmelzung durch Aufnahme (siehe Grafik).

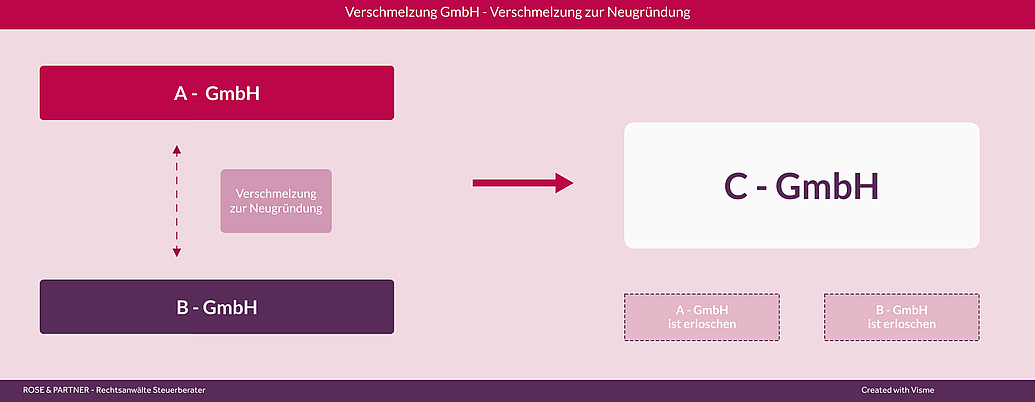

Grundsätzlich möglich ist auch eine sogenannte Verschmelzung durch Neugründung (siehe Grafik). In diesem Fall wird die Gesellschaft auf eine durch die Verschmelzung erst neu entstehende GmbH verschmolzen. Diese Form der Verschmelzung ist aber in der Regel ungeeignet, da bis zur Handelsregistereintragung der neuen GmbH keine Handlungen für die neue GmbH möglich sind.

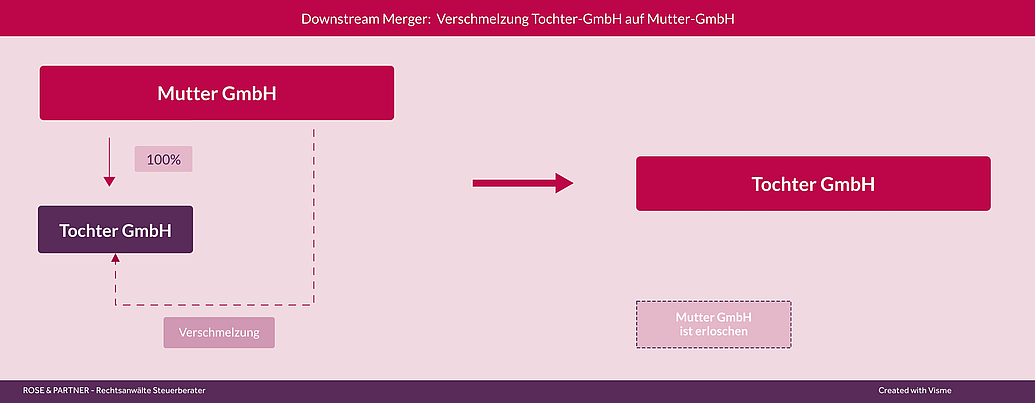

Richtung der Verschmelzung (merger - upstream, downstream, sidestream)

Eine Verschmelzung ist in verschiedene „Richtungen“ möglich. Je nach Richtung der Verschmelzung spricht man von einer:

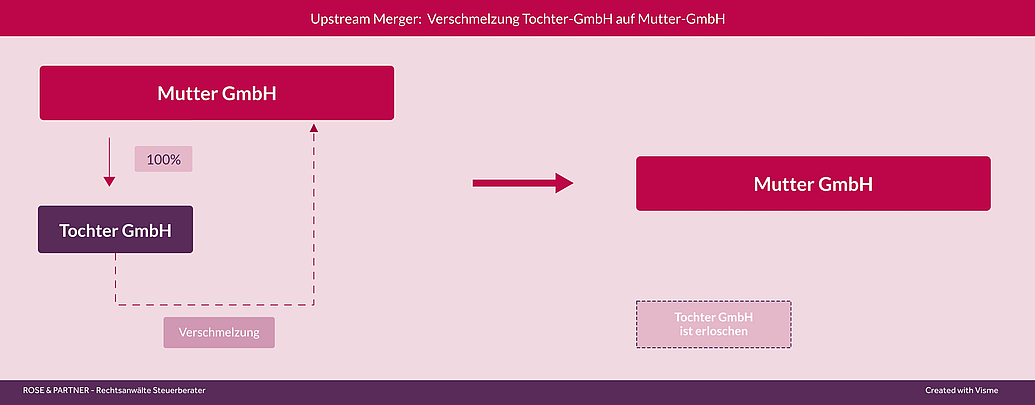

- Upstream-Verschmelzung - Die Verschmelzung einer Tochtergesellschaft auf die Muttergesellschaft

- Downstream-Verschmelzung - Die Verschmelzung einer Muttergesellschaft auf die Tochtergesellschaft

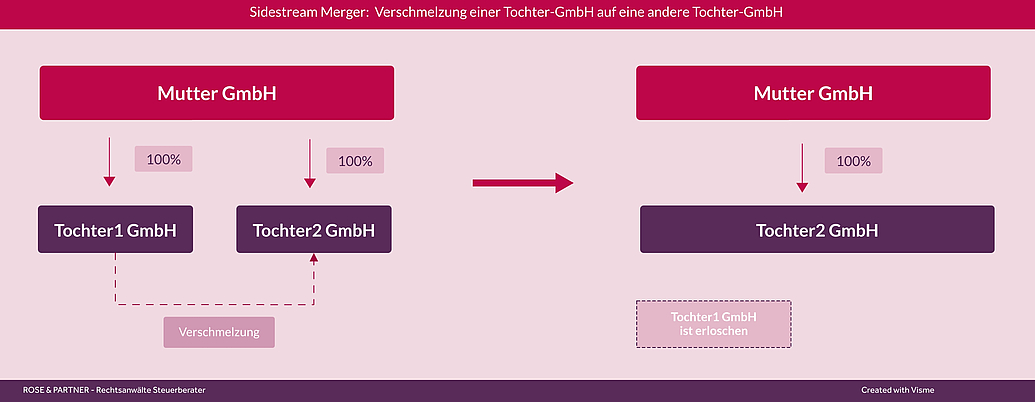

- Sidestream-Verschmelzung - Verschmelzung von Schwester- oder Enkelgesellschaften

Die Gründe für die Wahl der "richtigen Richtung" der Verschmelzung liegen gewöhnlich in den konkreten Begleitumständen. Liegen beispielsweise besonders viele Grundstücke in der Tochtergesellschaft, so spricht diese gewöhnlich für einen Downstream Merger, also für eine Verschmelzung der Muttergesellschaft auf die Tochtergesellschaft. Möchten Gesellschafter sich eines Aufsichtsrats "entledigen", bietet sich womöglich auch die Verschmelzung auf eine Tochter-GmbH an (sofern diese nicht einen Aufsichtsrat nach DrittelbG oder MitbestG haben muss).

Eine beispielhafte grafische Erläuterung zu den Richtungen einer Verschmelzung finden Sie in den nachfolgenden Grafiken (klicken zum Vergrößern)

Welche Gesellschaften sind für eine Verschmelzung geeignet?

Es gibt von Gesetzes wegen einen numerus clausus an umwandlungsfähigen Einhalten. Mit anderen Worten: Nur die ausdrücklich im Gesetz, hier dem Umwandlungsgesetz (UmwG), genannten Rechtsformen können an einer Verschmelzung teilnehmen.

Nach dem Umwandlungsgesetz können an einer Verschmelzung ausschließlich die folgenden Einheiten und Unternehmungen beteiligt sein:

- Gesellschaft mit beschränkter Haftung (GmbH)

- Aktiengesellschaft (AG)

- Kommanditgesellschaften (KG und GmbH & Co KG)

- Offene Handelsgesellschaften (OHG)

- eingetragene Vereine (eV)

- eingetragene Genossenschaften (eG)

Daneben können noch weitere, wenig verbreite Rechtsformen (z.B. genossenschaftliche Prüfungsverbände und Versicherungsvereine auf Gegenseitigkeit) Beteiligte einer Verschmelzung sein.

Typische Verschmelzungskonstellationen unter Beteiligung einer GmbH sind in der Praxis:

- Verschmelzung einer GmbH auf eine GmbH

- Verschmelzung einer GmbH auf eine AG

- Verschmelzung einer AG auf eine GmbH

- Verschmelzung einer (Komplementär-) GmbH auf eine KG

- Verschmelzung einer GmbH auf Einzelunternehmen

Wichtig zu wissen ist, dass in jeder Verschmelzungskonstellation rechtliche und steuerliche Besonderheiten zu beachten sind.

Rechtliche Aspekte einer Verschmelzung

Die Verschmelzung von Unternehmen ist im Umwandlungsgesetz geregelt (§§ 2 ff. UmwG). Das Umwandlungsgesetz sieht allgemeine Regelungen vor, die für jede Art von Verschmelzung und für jede Art von Unternehmen gelten. Darüber hinaus sieht das Umwandlungsgesetz in Abhängigkeit von der Rechtsform der beteiligten Unternehmen besondere rechtsformspezifische Regelungen vor.

Für die Verschmelzung sind gewöhnlich umfangreiche Dokumentationen wie Verträge, Gesellschaftsbeschlüsse und Prüfberichte zu erstellen und entsprechende Maßnahmen zu ergreifen. Zu diesen gehören typischerweise folgende:

- Verschmelzungsvertrag zwischen beteiligten Unternehmen

- Festlegung des Verschmelzungsstichtages

- Schlussbilanz, Einbringungsbilanz, Verschmelzungsbilanz auf den Verschmelzungsstichtag

- Verschmelzungsbericht durch Geschäftsleitung

- Verschmelzungsprüfung durch externen Prüfer

- Informationspflichten gegenüber Betriebsrat, Zuleitung Verschmelzungsvertrag

- Verschmelzungsbeschluss der Gesellschafter (Zustimmung zum Verschmelzungsvertrag)

- Anmeldung der Verschmelzung zum Handelsregister

Aus Gründen der Vereinfachung und der Reduzierung von Kosten erlaubt das Umwandlungsgesetz Gesellschaften und Gesellschaftern, bei entsprechender Einstimmigkeit im Gesellschafterkreis auf einzelne Maßnahmen, Dokumente und Berichte zu verzichten. So ist bei einstimmiger Beschlussfassung der Gesellschafter eine Prüfung der Verschmelzung durch einen externen Verschmelzungsprüfer entbehrlich (Verzicht der Gesellschafter auf Verschmelzungsprüfung).

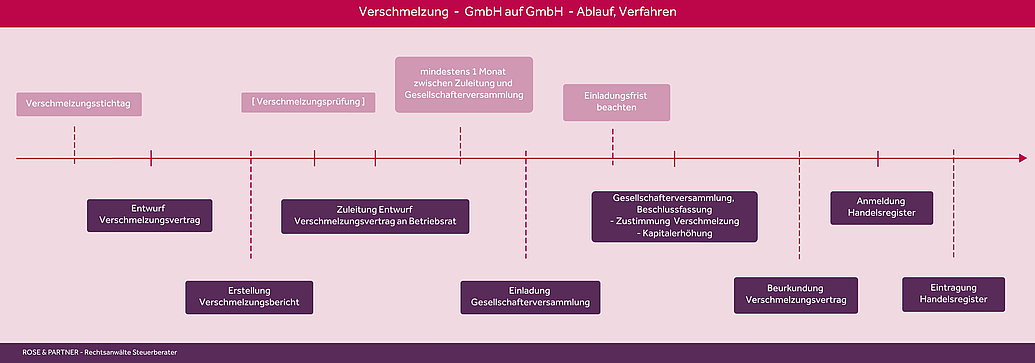

Ablauf der Verschmelzung einer GmbH (auf eine GmbH)

Wie läuft eine Verschmelzung einer GmbH üblicherweise ab? Welche Schritte sind grundsätzlich zu beachten? Unterstellt wird dabei, dass die Entscheidungen über das OB und das WIE der Verschmelzung bereits getroffen sind.

7.1. Entwurf und Abschluss Verschmelzungsvertrag

Die Geschäftsführer entwerfen mit Unterstützung von Rechtsanwälten und Steuerberatern einen Verschmelzungsvertrag (der letztlich vom Notar zu beurkunden ist). Was im Verschmelzungsvertrag mindestens geregelt werden muss, ergibt sich aus § 5 UmwG. Hervorzuheben sind folgende Punkte:

# Umtauschverhältnis. Der Vertrag muss das Umtauschverhältnis der Anteile benennen. Der Vertrag muss also bestimmen, wie viele Geschäftsanteile der übernehmenden GmbH die Gesellschafter der zu verschmelzenden GmbH als Gegenleistung bekommen ("Wie viele Geschäftsanteile der X-GmbH erhält Gesellschafter A der Y-GmbH, die auf die X-GmbH verschmolzen werden soll?"). Das Umtauschverhältnis bestimmt sich dabei vorrangig nach dem Verhältnis der Unternehmenswerte, was eine Unternehmensbewertung notwendig macht.

Die Festlegung des Umtauschverhältnisses ist häufig Anlass für Streit, der gerichtlich im Rahmen des sogenannten Spruchverfahrens (übertragende GmbH) bzw. im Rahmen einer Anfechtungsklage (übernehmende GmbH) zu führen ist.

# Verschmelzungsstichtag. Der Verschmelzungsvertrag muss zudem den Verschmelzungsstichtag bestimmen. Gewöhnlich wird hierfür ein Tag in der Vergangenheit gewählt, meist der 01.01. des laufenden Kalenderjahres. Steuerlicher Übertragungsstichtag ist dann der 31.12. des vorherigen Kalenderjahres. Besondere Bedeutung hat die Festlegung einer konkreten Zeit bei Kettenverschmelzungen.

# Folgen für Arbeitnehmer. Im Verschmelzungsvertrag sind zudem die Folgen der Verschmelzung der GmbH für die Arbeitnehmer (und Arbeitnehmervertreter) zu benennen. Dies betrifft unter anderem die Aspekte Betriebsübergang § 613a BGB, Tarifverträge, Betriebsvereinbarungen, Mitbestimmungsrechte DrittelbG, Kündigungsschutz, Betriebsrat / Gesamtbetriebsrat, Betriebsschließungen.

# Abfindung für widersprechende Gesellschafter. Das Umwandlungsgesetz (§ 29 UmwG) verpflichtet die "aufnehmende" GmbH, den Gesellschaftern des zu verschmelzenden Unternehmens unter bestimmten Umständen eine Abfindung zu zahlen. Gedanke ist, dass der Gesellschafter, dessen Unternehmen durch die Verschmelzung untergeht, gegen eine Abfindung ausscheiden kann.

7.2. Erstellung Verschmelzungsbericht

Die Gesellschafter der zu verschmelzenden GmbHs können die Entscheidung über die Zustimmung oder Ablehnung der Verschmelzung nur treffen, wenn sie entsprechend informiert sind. Das Gesetz sieht daher vor, dass die Geschäftsführer einen Bericht über die Verschmelzung verfassen müssen. Ein wesentlicher Punkt des Berichts ist die Erläuterung des Verschmelzungsvertrages. Auf die Erstellung des Verschmelzungsberichts kann verzichtet werden, wenn alle (!) Gesellschafter aller (!) beteiligten Gesellschaften auf den Bericht verzichten.

7.3. Prüfung der Verschmelzung durch externen Verschmelzungsprüfer

Eine Verschmelzungsprüfung hat nur dann stattzufinden, wenn (a) das Umwandlungsgesetz eine solche ausdrücklich vorsieht und (b) eine Prüfung ausnahmsweise vom Gesetz als entbehrlich gesehen wird. Im Fall der Verschmelzung unter Beteiligung einer GmbH bedeutet dies, dass eine Prüfung nur stattzufinden hat, wenn ein Gesellschafter es fristgemäß verlangt. Der Verschmelzungsprüfer wird auf Antrag vom Gericht bestellt. Die Bestellung des Prüfers und die Erstellung des Prüfungsberichts kostet Zeit - dies sollte bei der Planung der zeitlichen Abläufe berücksichtigt werden.

7.4. Zuleitung des Verschmelzungsvertrages an Betriebsrat

Dem Betriebsrat ist der Verschmelzungsvertrag bzw. dessen Entwurf zuzuleiten.

7.5. Keine Bekanntmachung des Verschmelzungsvertrages im Handelsregister

Anders als bei der AG, KGaA oder des VVaG muss bei einer GmbH der Verschmelzungsvertrag nicht im Handelsregister bekannt gemacht werden.

7.6. Zustimmung der Gesellschafter, Gesellschafterbeschluss, Kapitalerhöhung

Die Gesellschafter bei der beteiligten GmbHs müssen dem bereits beurkundeten Verschmelzungsvertrag bzw. dem Entwurf des Verschmelzungsvertrages zustimmen. Der entsprechende Gesellschafterbeschluss bedarf einer Mehrheit von 75% der abgegebenen Stimmen.

Sofern die Verschmelzung wie gewöhnlich im Wege der Sachkapitalerhöhung erfolgt, erfolgt bei der übernehmenden GmbH (auf die verschmolzen wird) parallel zur Beschlussfassung über die Zustimmung zur Verschmelzung eine Beschlussfassung über eine Kapitalerhöhung. Die Kapitalerhöhung schafft die Geschäftsanteile, welchen den Gesellschaftern der zu verschmelzenden GmbH im Rahmen der Anteilsgewährung (Gegenleistung) zu geben sind.

7.7. Beurkundung Verschmelzungsvertrag

Sofern noch nicht geschehen, ist zu diesem Zeitpunkt der Verschmelzungsvertrag beim Notar zur beurkunden.

7.8. Anmeldung der Verschmelzung beim Handelsregister

Nach Vorliegen sämtlicher Dokumente, Berichte und Zustimmungsbeschlüsse ist die Verschmelzung beim Handelsregister anzumelden.

7.9. Eintragung der Verschmelzung im Handelsregister

Die Verschmelzung wird erst mit deren Eintragung im Handelsregister wirksam. Eintragungen erfolgen dabei sowohl im Handelsregister der übertragenden (zu verschmelzenden) GmbH als auch im Handelsregister der übernehmenden GmbH.

Steuerneutralität - steuerneutrale Gestaltung der Verschmelzung

In steuerlicher Hinsicht soll die Verschmelzung im Regelfall steuerneutral durchgeführt werden. Dabei sind bei der Verschmelzung einer GmbH drei steuerliche Ebenen zu beachten:

- Besteuerung der übertragenden GmbH

- Besteuerung der übernehmenden GmbH

- Besteuerung der Gesellschafter der übertragenden GmbH

Auf allen drei Ebenen ist es möglich, die Verschmelzung einer GmbH steuerneutral durchzuführen. Da eine Verschmelzung auch zur Entstehung von Grunderwerbsteuer führen kann, ist bei jeder GmbH mit Grundbesitz besonders sorgfältig zu prüfen, ob insoweit eine steuervermeidende Gestaltung möglich ist.

8.1. Die steuerlichen Anforderungen bei der übertragenden GmbH

Werden die Voraussetzungen für eine steuerneutrale Verschmelzung nicht beachtet, so sind alle durch die Verschmelzung übergehenden Wirtschaftsgüter – einschließlich nicht bilanzierter Wirtschaftsgüter wie der selbstgeschaffene Firmenwert in der Schlussbilanz mit den Verkehrswerten anzusetzen. Grundsätzlich würde damit bei einer Verschmelzung ein zu versteuernder Gewinn entstehen.

Für eine steuerneutrale Verschmelzung muss nach dem Umwandlungssteuergesetz sichergestellt sein, dass:

- die übergehenden Wirtschaftsgüter später bei der übernehmenden Körperschaft der Besteuerung mit Körperschaftsteuer unterliegen und

- das Recht der Bundesrepublik Deutschland hinsichtlich der Besteuerung des Gewinns aus der Veräußerung der übertragenen Wirtschaftsgüter bei der übernehmenden Körperschaft nicht ausgeschlossen oder beschränkt wird und

- eine Gegenleistung nicht gewährt wird oder in Gesellschaftsrechten besteht

Grundsätzlich sind diese Voraussetzungen gegeben, wenn eine inländische GmbH auf eine inländische GmbH verschmolzen wird.

Es ist allerdings zu beachten, dass auf Ebene der zu verschmelzenden GmbH Verlustvorträge nicht auf die übernehmende GmbH mit übergehen. Insoweit ist zu prüfen, ob die Verschmelzungsrichtung geändert werden kann oder ob nicht im Rahmen der Verschmelzung bei der übertragenden GmbH zum Verkehrswert oder sog. Zwischenwerten übertragen werden soll.

8.2. Besteuerung bei der übernehmenden GmbH

Die übernehmende GmbH muss die Wirtschaftsgüter mit den Werten bilanzieren, die bei der übertragenden GmbH in der Schlussbilanz angesetzt wurden. Bei einer Verschmelzung einer fremden GmbH oder einer Schwester-GmbH kann daher ein Gewinn nicht - mit einer Ausnahme - entstehen.

Ein Verschmelzungsgewinn oder aber auch Verschmelzungsverlust kann allerdings auf Ebene der übernehmenden GmbH entstehen, wenn eine Tochter-GmbH auf eine Mutter-GmbH verschmolzen wird.

Ein besonderes Augenmerk ist auch auf bei der übernehmenden GmbH bestehende Verlustvorträge zu richten. Hier kann es durch die Verschmelzung in bestimmten Konstellationen zum Verlust der Verlustvorträge kommen.

8.3. Besteuerung auf Ebene der Gesellschafter

Nur wenn die Voraussetzungen für eine steuerneutrale Verschmelzung vorliegen, führt die Verschmelzung nicht zur steuerlichen Fiktion einer Veräußerung der Anteile. Solange die Verschmelzung nur mit inländischen GmbHs vorgenommen wird, ist eine neutrale Verschmelzung auf Ebene der Gesellschafter aber unproblematisch möglich.

FAQ - Verschmelzung einer GmbH

Mit einem Klick finden Sie Antworten auf weitere Fragen zur Verschmelzung einer GmbH.

Was passiert bei einer Verschmelzung?

Bei einer Verschmelzung werden zwei oder mehr Unternehmen zusammengeführt. Die Zusammenführung erfolgt entweder in einem der beteiligten Unternehmen (Verschmelzung zur Aufnahme) oder in einem neu entstehenden Unternehmen (Verschmelzung zur Neugründung).

Was passiert mit Verträgen bei einer Verschmelzung?

Bei einer Verschmelzung gehen die Verträge "automatisch" auf das Unternehmen über, das Ergebnis der Verschmelzung ist. Man spricht von Gesamtrechtsnachfolge, weil die neue Gesellschaft die gesamten rechtlichen Beziehungen übernimmt.

Was ist ein "upstream merger"?

Ein upstream merger ist eine Verschmelzung einer Tochtergesellschaft auf eine Muttergesellschaft (Verschmelzung nach oben).

Ist eine rückwirkende Verschmelzung möglich?

Ja. Der gewählte Verschmelzungsstichtag (Übertragungsstichtag) kann dabei bis zu 8 Monate vor dem Tag der Anmeldung der Verschmelzung zum Handelsregister liegen. Bei einer Anmeldung der Verschmelzung bis zum 31.08. des Jahres kann rückwirkend zum 31.12. des Vorjahres eine GmbH verschmolzen werden.

Ist eine steuerneutrale Verschmelzung einer GmbH möglich?

Ja. Unter bestimmten Voraussetzungen ist eine steuerneutrale Verschmelzung möglich. Wichtig ist der Ansatz der Wirtschaftsgüter mit dem Buchwert.

Kann eine GmbH durch eine Verschmelzung liquidiert werden?

Ja. Im Fall der Verschmelzung geht die Gesellschaft, die verschmolzen werden soll, unter. Die Gesellschaft wird aus dem Handelsregister gelöscht. Insofern kann man "untechnisch" von einer Liquidation sprechen.

Unsere Videos im GmbH-Recht

Das Wissen unserer Experten können Sie sich jetzt auch persönlich auf dem Sofa näher bringen lassen - mit den ROSE & PARTNER Youtube Videos zum GmbH-Recht. Unsere Rechtsanwälte und Fachanwälte für Gesellschaftsrecht erklären Ihnen dort, was Sie im GmbH-Recht unbedingt wissen müssen. Schauen Sie doch mal rein: