KG-Anteil: Kauf und Verkauf von Kommanditanteilen

KG-Anteile verkaufen & Besteuerung der Veräußerung des Kommanditanteils

Der Kauf und Verkauf von Kommanditanteilen spielt in der Wirtschaftspraxis eine große Rolle. Von mittelständischen Unternehmern wird sehr oft die Sonderform GmbH & Co. KG als Unternehmensträger genutzt. Der Verkauf von gewerblich tätigen als auch vermögensverwaltenden GmbH & Co. KGs wirft viele Fragen für den Unternehmensverkäufer und Käufer auf.

Ausgezeichnet im Gesellschaftsrecht

Unsere Kanzlei wurde von den Magazinen Focus, brand eins und Handelsblatt in den Kategorien „Beste Wirtschaftskanzlei im Gesellschaftsrecht“, „Beste Steuerberater“ sowie „Top Wirtschaftskanzlei im Gesellschaftsrecht“ ausgezeichnet. Spezialisierung und Erfahrung zahlen sich aus!

INHALT

- Bewertung vor der Übertragung der KG-Anteile

- Vertragsverhandlungen bei Veräußerung des Kommanditanteils

- Verkauf des Kommanditanteils durch Anteilskaufvertrag

- Vertragsgarantien bei der Veräußerung von Kommanditanteilen

- Steuerliche Belastung des Käufers bei Übertragung der KG-Anteile

- Besteuerung der Verkäuferseite durch Verkauf des Kommanditanteils

- Q&A - Kauf und Verkauf von KG-Anteilen

Unsere M&A-Expertise Übertragungen von KG-Anteilen

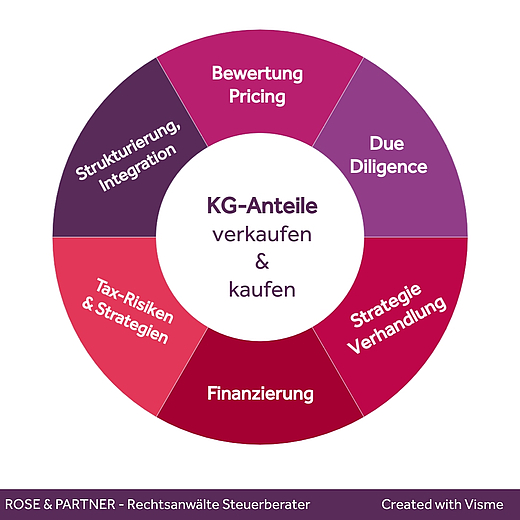

Unser Team von M&A-Anwälten, Fachanwälten für Gesellschaftsrecht und Steuerberatern hat eine jahrelange Expertise bei der Beratung von mittelständischen Mandanten branchenübergreifend bei Übertragungen von Personengesellschaften, insbesondere GmbH & Co. KGs. Unsere Praxiserfahrung lässt sich kurz wie folgt zusammenfassen:

- Identifizierung der steuerlichen Risiken im Zusammenhang des Verkaufs und Kaufs der GmbH & Co. KG, inklusive des Kaufs der Komplementär-GmbH

- Gestaltung und Verhandlung des Unternehmenskaufvertrags

- Vorbereitung und Erstellung des Due Diligence-Verfahrens; Zusammenstellung der Dokumentation für die Legal-, Finance- und Tax-Due Diligence

- Steuerliche Planung und Strukturierung der Unternehmensübernahme

- Begleitung der Unternehmensbewertung und Vertragsverhandlungen

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

1. Bewertung vor der Übertragung der KG-Anteile

Die richtige Bewertung der KG-Anteile hat bei einer geplanten Übertragung von KG-Anteilen für den Käufer und Verkäufer eine enorme Bedeutung. Es ist wichtig zu wissen, dass es den einen richtigen Unternehmens- und Beteiligungswert nicht gibt. Der Wert der KG-Anteile ist immer von unterschiedlichen und auch subjektiven Faktoren abhängig. Grundsätzlich hat man keine Bewertungsprobleme, wenn die Beteiligung börslich gehandelt wird oder gerade ein Beteiligungserwerb stattgefunden hat. In diesen Fällen kann auf einen Referenzwert zurückgegriffen werden.

Mittelständische KGs werden jedoch nicht an der Börse gehandelt. Daher muss die Kommanditbeteiligung bewertet werden. Klassische Bewertungsverfahren sind das Ertragswertverfahren oder das Discounted-Cashflow-Verfahren (DFC-Verfahren). Das Ertragswertverfahren legt die zukünftigen Erträge der Kommanditgesellschaft für die Bewertung zugrunde. Das DCF-Verfahren stellt beim Beteiligungswert auf die Diskontierung der längerfristig ermittelten zukünftigen Zahlungsüberschüsse (Cashflow) an die Gesellschafter auf einen konkreten Bewertungsstichtag ab. In atypischen Fällen kann auf die Substanzwertmethode zurückgegriffen werden, bei der der Marktwert aller Vermögensgegenstände abzüglich der Verbindlichkeiten im Bewertungsfokus steht.

Unternehmensbewertung durch unseren Experten!

Die Unternehmensbewertung zur Ermittlung des Kaufpreises übernimmt in unserem Team Steuerberater Martin Stürmer. Als Bewertungsexperte arbeitet er eng mit unseren Anwälten im Gesellschaftsrecht zusammen. Sie können ihn auch unabhängig von rechtlichen Themen beauftragen (stuermer@rosepartner.de).

Indikative Unternehmensbewertungen bieten wir ab 5.000 EUR zzgl. USt. an.

Jetzt TERMIN buchen

Buchen Sie jetzt einen Erstberatungstermin zum Festpreis: TERMIN buchen

2. Vertragsverhandlungen bei Veräußerung des Kommanditanteils

In der Wirtschaftspraxis sind Unternehmen oft in Form der GmbH & Co. KG organisiert. Durch die Verknüpfung der Komplementär-GmbH mit der operativ tätigen KG können alle gesellschaftsrechtlichen und steuerrechtlichen Vorteile beider Rechtsformen genutzt werden. Einer erfolgreichen Veräußerung von KG-Anteilen gehen Vertragsverhandlungen voraus:

Klassischerweise einigen sich Käufer und Verkäufer bei der Veräußerung einer wertvollen Unternehmensbeteiligung auf den folgenden Verfahrensrahmen: Der Verkäufer wird der Käuferseite grundsätzlich eine Geheimhaltungsvereinbarung (Non-Disclosure Agreement, NDA) vorlegen, bevor der Käuferseite viele Interna des Kommanditgesellschaft und Betriebsgeheimnisse offengelegt werden.

Da der Käufer über wenig Informationen betreffend die zu erwerbende KG-Beteiligung verfügt, wird er im Rahmen einer sog. Due Diligence-Analyse alle wertbestimmenden Faktoren und Risiken durch spezialisierte Berater und Rechtsanwälte überprüfen lassen. Die Ergebnisse der Unternehmensanalyse werden in einem Due Diligence-Bericht für den Käufer zusammengefasst. Auf der Grundlage dieser Erkenntnislage wird der Käufer mit dem Verkäufer die Details des Kaufvertrags abstimmen. Grundsätzlich schreibt das Gesetz - anders als bei GmbH-Anteilsübertragungen - für die Übertragung von KG-Anteilen keiner notariellen Beurkundung vor. Oftmals wird die Übertragung der KG-Beteiligung gleichwohl notariell beurkundet, um den Verkauf rechtlich abzusichern.

3. Verkauf des Kommanditanteils durch den Anteilskaufvertrag

Für die beiden Parteien ist der Anteilskaufvertrag das wichtigste Arbeitsdokument bei der geplanten Beteiligungsübertragung. Durch den Anteilskaufvertrag wird nicht nur der Kaufpreis und die Anteilsübertragung geregelt, sondern es werden sehr detailliert Risiken zwischen Unternehmenskäufer und Verkäufer aufgeteilt. Der Anteilskaufvertrag ist meist umfangreich und hat regelmäßig die folgenden Regelungsgegenstände:

- Garantieklauseln, durch die der Käufer bezüglich spezieller Risiken abgesichert wird. Dabei werden oft verschuldensunabhängige Haftungsfolgen vereinbart.

- Kaufpreishöhe und Zahlungsmodalitäten

- Vertragliche Bedingungen, wie z.B. Handelsregistereintragungen, kartellrechtliche Anforderungen und Zustimmung von Gesellschaftern und Dritten (z.B. Banken), nach deren Eintritt die Anteile auf den Käufer übergehen.

- regelmäßig umfassende Steuerklauseln

- Verjährungsvorschriften und Haftungsbeschränkungen

- Wettbewerbsbeschränkungen zu Lasten des Verkäufers, die die Investition des Käufers schützen sollen

- Schiedsvereinbarungen

Eine Zusammenfassung der Themen rund um den Unternehmenskaufvertrag beim Verkauf einer GmbH & Co. KG finden Sie in unserem YouTube-Video:

4. Vertragsgarantien bei der Veräußerung von Komanditanteilen

Grundsätzlich lässt sich den KG-Jahresabschlüssen der letzten Jahre die wirtschaftliche Lage des Unternehmens, dessen Anteile gekauft werden sollen, entnehmen. Die Bilanzen und Gewinn-und-Verlustrechnungen sollen ein möglichst realitätsnahes Bild wiedergeben. Daher wird jeder Käufer darauf bestehen, dass der Verkäufer der KG-Anteile die Richtigkeit der KG-Jahresabschlüsse garantiert und zwar in Form einer selbständigen Garantie im Sinne von § 311 Abs. 1 BGB (diese wirkt verschuldensunabhängig). Stellt sich nach dem Kauf der Kommanditanteile heraus, dass etwa das Eigenkapital in den Jahresabschlüssen falsch dargestellt war, haftet der Verkäufer dem Käufer. Solche selbständigen Vertragsgarantien in Unternehmenskaufverträgen wird der Käufer im Rahmen des Kaufvertrags auch für andere Aspekte fordern. Oft werden die M&A-Anwälte des Käufers im Rahmen der Due Diligence Risiken im Unternehmen identifizieren. Wenn diese Risiken nicht bei der Verhandlung des Kaufpreises eingepreist werden (etwa weil der Risikoeintritt unwahrscheinlich ist), wird der Käufer Sicherheiten, meist über die Garantieregelungen, fordern.

Verdeckte Risiken können insbesondere bei einem Unternehmen in der Form der GmbH & Co. KG entstehen, wenn es hohe Überentnahmen durch den Verkäufer gegeben hat. Nach der Rechtsprechung des BGH schlägt der strenge Kapitalschutz der Komplementär-GmbH (§§ 30, 31 GmbHG) auf die operative KG-Ebene durch, sodass es durch die überzogenen Entnahmen in der Vergangenheit zu einer Kommanditistenhaftung kommen kann, die auch den Käufer nach dem Anteilskauf betreffen kann. Seine Risiken kann der Käufer durch entsprechend gestaltete Kaufvertragsregelungen reduzieren.

5. Steuerliche Belastung des Käufers bei Übertragung der KG-Anteile

Neben den im Kaufvertrag geregelten Risiken und Haftungen auf der Käufer- und Verkäuferseite interessiert beide Vertragsparteien auch immer die steuerliche Ebene. Beim Käufer wirkt sich der Kauf der Kommanditanteile insoweit aus, als er Abschreibungsvolumen erwirbt. Die mit der KG-Beteiligung erworbenen Wirtschaftsgüter werden in der Bilanz des Käufers aktiviert und über die Zeit abgeschrieben. Der Käufer kann also bei dem Erwerb der KG-Anteile seinen Kaufpreis steuerlich gewinnmindernd über die Zeit abschreiben und damit bei der laufenden Gewinnbesteuerung finanziell profitieren.

Überblick zum Kauf einer GmbH & Co. KG

In diesem Video erhalten Sie einen schnellen Überblick zur Vorbereitung und Strukturierung eines Unternehmenskaufs sowie zur Gestaltung des Unternehmenskaufvertrags.

6. Besteuerung der Verkäuferseite durch Verkauf des Kommanditanteils

Wenn eine Privatperson KG-Anteile verkauft, fällt auf den Veräußerungsgewinn Einkommensteuer an. Grundsätzlich werden die stillen Reserven beim Verkauf aufgedeckt und versteuert. Die steuerliche Belastung richtet sich nach dem individuellen Einkommensteuersatz, also bis 42 % bzw. 45 % im Falle der Reichensteuer. Auf den Veräußerungsgewinn fällt dann keine Gewerbesteuer an, wenn der Verkäufer seinen gesamten Mitunternehmeranteil verkauft hat.

In bestimmten Konstellationen kann der Verkäufer steuerliche Begünstigungen in Kauf nehmen. Die zwei wichtigsten sind in den §§ 34 Abs. 3, 16 Abs. 4 EStG normiert. Denkbar ist, dass der Verkäufer eine Ermäßigung von 56 % des durchschnittlichen Einkommensteuersatzes für den Veräußerungsgewinn bis EUR 5,0 Mio. in Anspruch nehmen kann (dabei liegt der Mindeststeuersatz bei 14 %). Denkbar ist auch die Inanspruchnahme eines Freibetrags von maximal EUR 45.000,00.

Die Geschäftsanteile der Komplementär-GmbH stellen grundsätzlich Sonderbetriebsvermögen bei einem Beteiligungserwerb im Zusammenhang mit der GmbH & Co. KG dar. Für die Beanspruchung der steuerlichen Privilegien sollten daher auch die GmbH-Anteile mit veräußert werden.

7. Q&A - Kauf und Verkauf von KG-Anteilen

Mit einem Klick finden Sie die Antwort auf die wichtigsten Fragen zum Kauf und Verkauf von KG-Anteilen.

Wie werden KG-Anteile verkauft?

Ein Gesellschafter kann seine KG-Anteile durch einen Anteilskaufvertrag an einen Dritten verkaufen. Oftmals bedarf der Verkäufer dafür die Zustimmung seiner Mitgesellschafter. Im Grundsatz bedarf der Kaufvertrag nicht der notariellen Beurkundung.

Wie kann eine ganze KG verkauft werden?

Die KG lässt sich durch den sogenannten Share Deal verkaufen, also durch die Übertragung der KG-Anteile an einen Dritten. Überdies kann sie durch den Asset Deal verkauft werden. Bei dieser Art des Unternehmensverkaufs werden alle Wirtschaftsgüter der KG, die ihren Betrieb ausmachen, auf die Käuferseite übertragen.

Wird der Kauf von KG-Anteilen im Handelsregister eingetragen?

Das Zusammenspiel von Anteilskaufvertrag und Handelsregister ist in der M&A-Praxis bei KG-Anteilsveräußerungen sehr wichtig. Der Käufer von KG-Anteilen muss im Handelsregister als übernehmender Kommanditist eingetragen werden. Andernfalls kann es zu einer Haftungssituation kommen.

Welche Anwälte sind auf KG-Anteilsverkäufe spezialisiert?

KG-Anteilsverkäufe werden meist durch Fachanwälte für Gesellschaftsrecht und M&A-Anwälte begleitet. Diese Rechtsanwälte verfügen in aller Regel über das nötige Praxiswissen und Erfahrung, um die wirtschaftlichen und rechtlichen Aspekte für ihren Mandanten bei der Gestaltung des Unternehmenskaufvertrags zu berücksichtigen.