Unternehmenskauf & Steuern

Share Deal, Steuern, Asset Deal: Strukturierung & Beratung

Beim Unternehmenskauf, Übertragungen von Unternehmensbeteiligungen und anderen Transaktionen wird sowohl die Transaktionsstruktur als auch die konkrete Vertragsgestaltung erheblich durch das Steuerrecht geprägt. Als Kanzlei für Gesellschafts- und Steuerrecht nehmen wir mit Ihnen alle rechtlichen und steuerlichen Hürden beim Kauf und Verkauf von Unternehmen bzw. Unternehmensbeteiligungen. Grundsätzlich ist zu beachten, dass sich der Gestaltungsansatz beim Unternehmensverkäufer grundlegend von den Zielsetzungen des Unternehmenskäufers unterscheidet.

Inhalt

- Steuern beim Unternehmenskauf

- Unternehmenskauf & Steuern - Interessen des Käufers

- Unternehmenskauf: Asset Deals, Steuern

- Share Deal & Steuern

- Verkäuferseite und Steuern (Kurzdarstellung)

- FAQ - Unternehmenskauf, Steuern

Unser M&A-Know How beim Unternehmenskauf & Steuern

Unser Team aus Steueranwälten und Fachanwälten für Gesellschaftsrecht verfügt über langjährige Erfahrungen von Unternehmenskäufen und Transaktionen. Von unseren Büros in Hamburg, Berlin, München, Köln und Frankfurt decken wir für unsere Mandanten das gesamte Spektrum der Transaktion ab:

- Planung und steuerliche Strukturierung im Vorfeld einer Transaktion einschließlich Steuerbelastungsvergleiche

- Vorbereitung und Zusammenstellung der Dokumentationen für die Finance- und Tax- und Legal-Due-Diligence sowie Risikobewertungen durch entsprechende Due-Diligence-Reporte

- Vertragsgestaltungen betreffend steuerliche und vertagsrechtliche Themen: Garantie-, Steuerklauseln und Steuertragungsregelungen, Sperr- und Haltefristen, Buchwertfortführung

- Begleitung der Erwerbsfinanzierung (Abzugsbeschränkungen, Zinsschranke)

- Begleitung der steueroptimierten Integration der erworbenen Unternehmung

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

1. Steuern beim Unternehmenskauf

Bei einem Firmenkauf sind mindestens zwei Beteiligte, nämlich der Käufer und der Verkäufer, mit der Frage nach der steuerlichen Auswirkungen einer Transaktion konfrontiert. Die Steuerwirkungen können aber auch das Zielunternehmen selbst treffen (z.B. in Form einer Beschränkung von steuerlichen Verlustvorträgen bei höheren Anteilsverschiebungen).

In der Regel verfolgen die beiden Vertragsparteien einer Transaktion mit der Veräußerung bzw. der Akquisition eines Unternehmens unterschiedliche - häufig sogar gegenläufige - strategische, wirtschaftliche und steuerliche Interessen. Während der Verkäufer einen möglichst hohen Kaufpreis nach Steuern zu erzielen sucht, kommt es dem Käufer darauf an, einen niedrigen Preis zu zahlen und den zu zahlenden Kaufpreis möglichst schnell einkommensmindernd geltend machen zu können. Diese unterschiedlichen Positionen sind bei der Steuerstrukturierung und Steuerplanung im Zusammenhang mit einer Transaktion in Ausgleich zu bringen. Erwirbt ein Unternehmen ein anderes Unternehmen, hat dies auf der Käuferseite Auswirkungen bilanzieller und steuerlicher Art.

Die nachfolgende Darstellung konzentriert sich auf die steuerlichen Auswirkungen einer Unternehmenstransaktion beim Käufer.

Eine Darstellung der Steuerbelastung auf der Verkäuferseite, insbesondere im Zusammenhang mit dem Erhalt des Kaufpreises für das verkaufte Unternehmen, erfolgt hier: Besteuerung des Verkäufers beim Unternehmensverkauf

Ausgezeichnet im Gesellschaftsrecht

Unsere Kanzlei wurde von den Magazinen Focus, brand eins und Handelsblatt in den Kategorien „Beste Wirtschaftskanzlei im Gesellschaftsrecht“, „Beste Steuerberater“ sowie „Top Wirtschaftskanzlei im Gesellschaftsrecht“ ausgezeichnet. Spezialisierung und Erfahrung zahlen sich aus!

2. Unternehmenskauf & Steuern - Interessen des Käufers

Der Käufer sollte einen Unternehmenskauf frühzeitig planen und dabei immer auch die Interessenlage der Verkäuferseite berücksichtigen. In die zeitliche Planung eines Unternehmenskaufs sollte unbedingt die Überprüfung des Zielunternehmens im Rahmen einer Käufer-Due Diligence einschließlich einer Tax-Due Diligence einbezogen werden. Im Rahmen der Tax-Due Diligence werden alle wesentlichen Aspekte geprüft und Informationen zusammengetragen, um zwei Ziele zu erreichen: Erstens soll eine Optimierung des Erwerbsstruktur aus steuerlicher Sicht durch die Unternehmensüberprüfung ermöglicht werden. Zweitens sind die steuerlichen Risiken, oftmals aus den noch offenen Veranlagungszeiträumen, im Rahmen der Tax-Due-Diligence zu identifizieren. Mögliche Risiken können dann zu einem späteren Zeitpunkt auf der Vertragsebene durch entsprechende Steuerklauseln und Garantieregelungen zugunsten der Käuferseite abgesichert werden. Die von der Käuferseite durchgeführte Tax-Due Diligence kann mit einer durch das Finanzamt durchgeführten Betriebsprüfung verglichen werden.

Nachfolgend sollen nur ausgewählte zentrale ertragsteuerliche Grundsätze dargestellt werden. Es sei nur am Rande darauf hingewiesen, dass darüber hinaus die Möglichkeit einer beachtlichen Belastung durch Verkehrssteuern besteht. Zwar fällt oftmals keine Umstatzsteuer an, wenn eine Geschäftsveräußerung im Ganzen vorliegt. Sind indes im Rahmen der Unternehmensübernahme Immobilien betroffen, kann eine hohe Belastung durch die Grunderwerbsteuer entstehen.

3. Unternehmenskauf: Asset Deals, Steuern

Bei der Planung einer Unternehmensübernahme stehen die damit verfolgten strategischen Ziele wie etwa die Nutzungsmöglichkeit von im Rahmen einer Transaktion erworbenen Patenten und IP-Rechten an erster Stelle. Gleichwohl ist aus Käufersicht ratsam, den Erwerbsvorgang auch aus Steuergründen zu strukturieren. Nicht nur auf der Verkäuferseite kommt es in Folge einer Transaktion zu steuerlichen Wirkungen (steuerpflichtiger Veräußerungsgewinn). Der bilanzierende Käufer eines Unternehmens kann z.B. durch den Erwerb die zusätzlichen stillen Reserven im Wege der Abschreibung steuerlich verwerten.

Erwirbt ein Unternehmen im Wege eines Asset Deals ein anderes Unternehmen, sind die gekauften Wirtschaftsgüter zu bilanzieren. Ein Asset Deal bedeutet, dass die einzelnen Vermögensgegenstände eines Unternehmens (z.B. Patente, Lizenzen, Betriebsmittel, Vorräte, Vertriebsverträge und Mietverträge) im Rahmen einer Vielzahl von Einzelübertragungen durch den Käufer erworben werden. Dabei werden die Assets im Rahmen der klassischen Abschreibungsmethoden auf der Käuferebene abgeschrieben. Beim Kauf von Wirtschaftsgütern kann so der gesamte Kaufpreis gewinnmindernd abgeschrieben werden: Der Kaufpreis wird anteilig auf die einzelnen Assets verteilt. Ein nicht verteilter Kaufpreis ist als Geschäftswert anzusetzen, der über die Zeit abgeschrieben wird. Miterworbene Verbindlichkeiten erhöhen die Anschaffungskosten. Anzumerken ist, dass der Erwerb von Anteilen an einer Personengesellschaft aus steuerlicher Sicht wie ein Asset Deal gewertet wird. Das heißt, dass etwa bei der Übernahme von Gesellschaftsanteilen an einer KG der Kaufpreis abgeschrieben werden kann.

In einem bestimmten Rahmen sind sogar Gestaltungen denkbar (z.B. wenn mit der Verkäuferseite ein Beratervertrag abgeschlossen wird), bei denen ein Teil des Kaufpreises als Betriebsausgabe sofort abzugsfähig oder zumindest innerhalb einer kurzen Zeitspanne abzuschreiben ist. Da bei einem Kauf im Wege des Asset Deals der gezahlte Kaufpreis in Abschreibevolumen umgesetzt werden kann, bietet der Asset Deal aus steuerlicher Sicht für den Unternehmenserwerber viele Vorteile.

Wird der Kaufpreis mittels Fremdkapital finanziert, ist der Fremdfinanzierungsaufwand bei der Erwerbergesellschaft grundsätzlich als Betriebsausgabe abziehbar. Jedoch können sich aus der Zinsschranke Einschränkungen ergeben. Mithin ist auf eine steueroptimierte Finanzierung des Kaufpreises zu achten.

Zu berücksichtigen ist auch, dass ein Verlustvortrag und Zinsvortrag beim Zielunternehmen im Rahmen der Übernahme der Assets nicht auf die Käuferseite übergeht.

4. Share Deal & Steuern

Abhängig von der konkreten rechtlichen und wirtschaftlichen Situation kann ein Share Deal einem Asset Deal trotz der oben genannten Vorteile vorzuziehen sein. Ein Share Deal ist immer dann vorzuziehen, wenn eine unternehmerische Einheit als Ganzes bestehen bleiben soll, damit das mit der Zielgesellschaft verbundene unternehmerische Risiko begrenzt bleibt und nicht die Erwerberebene erfassen kann. Dies kann beispielsweise im Venture-Capital-Bereich, bei vielen Private-Equity-Transaktionen, bei Joint-Venture-Projekten und bei grenzüberschreitenden Transaktionen der Fall sein.

Bei einem Share Deal wird die gekaufte Kapitalgesellschaftsbeteiligung in Höhe des Kaufpreises durch die erwerbende Gesellschaft in die Bilanz genommen (die erworbenen Geschäftsanteile werden zu den tatsächlichen Anschaffungskosten in der Steuerbilanz aktiviert). Anders als bei einem Asset Deal ist jedoch eine fortlaufende Abschreibung der Beteiligung und des Kaufpreises grundsätzlich nicht möglich. Auf der Ebene der erworbenen Tochtergesellschaft kann eine Fortführung der bisherigen Abschreibungen erfolgen – allerdings zu den vergleichsweise niedrigen Buchwerten. Die von der Käuferseite akzeptierte Prämie auf die Buchwerte der Zielgesellschaft wird zu keinem Abschreibungspotential umgewandelt. Steuerlich wirkt sich diese Prämie nur bei einem späteren Beteiligungsverkauf in den erhöhten Anschaffungskosten aus.

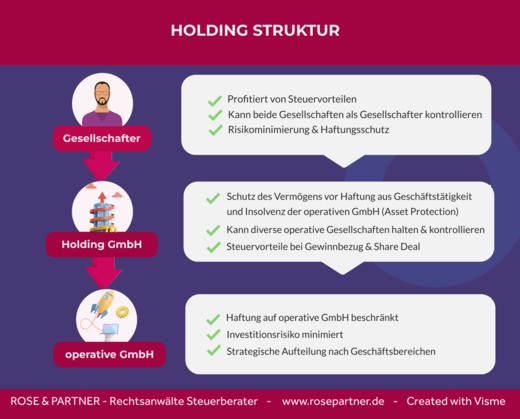

Handelt es sich beim Käufer um eine natürliche Person, kann es sich anbieten, dass das Unternehmen in Form einer Holding-Struktur erworben wird. Dies macht nicht nur Sinn, wenn der Unternehmenskauf im Wege von Bankdarlehen finanziert wird. Taktische und haftungsrechtliche Aspekte können für die Gründung einer Erwerbsgesellschaft (NewCo) sprechen, die die Geschäftsanteile des Zielunternehmens erwirbt.

Bei einem Kauf von Geschäftsanteilen einer Gesellschaft mit Verlustvortrag bestehen strenge gesetzliche Beschränkungen bei der Übernahme der Verluste. Wenn der Käufer mehr als 25 % der Anteile einer Kapitalgesellschaft übernimmt, werden die Verluste im quotalen Umfang gekürzt. Bei einem Anteilserwerb kann der Verlustvortrag der Zielgesellschaft sogar komplett erlöschen, wenn eine Beteiligung von mehr als 50 % übertragen wird.

5. Verkäuferseite und Steuern (Kurzdarstellung)

Eine hohe Steuerrelevanz bei einer Unternehmensübertragung ergibt sich auf Seiten des Verkäufers, der den Kaufpreis erhält. Veräußert eine GmbH einzelne Wirtschaftsgüter (Asset Deal) fallen auf den Veräußerungsgewinn Körperschaftssteuer und Gewerbesteuer an. Dabei wird der Veräußerungsgewinn wie der laufende Gewinn der GmbH versteuert. Veräußert indes eine GmbH Anteile an einer anderen Kapitalgesellschaft (z.B. GmbH) kommt es bei der Ermittlung des körperschaftsteuerlichen Einkommens der verkaufenden GmbH zu steuerfreien Veräußerungsgewinnen. Eine Mutter-GmbH kann also ihre Tochter-GmbH bei einem Share Deal grundsätzlich steuerfrei veräußern. Allerdings werden 5 % des Veräußerungsgewinns als nicht abzugsfähige Betriebsausgabe gewertet, was wirtschaftlich zu einer Steuerfreiheit von 95 % auf der Verkäuferebene führt.

Die Steuerberater, Fachanwälte für Steuerrecht und Fachanwälte für Handels- und Gesellschaftsrecht von ROSE & PARTNER besitzen bei Unternehmenskäufen, Unternehmensumwandlungen und anderen Transaktionen im M&A-Bereich über jahrelange Erfahrung. Käufer und Verkäufer werden im gesamten Prozess begleitet – angefangen bei der Transaktionsplanung, Vorbereitung der Finanzierung über die Due-Diligence-Prüfung bis hin zur Vertragsverhandlung im Zusammenhang mit der Erstellung eines SPA.

Allgemeine rechtliche Informationen zu Unternehmenstransaktionen aus Praktikersicht finden Sie hier:

- Unternehmenskauf, Beteiligungskauf (Käufersicht)

- Unternehmensverkauf, Beteiligungsverkauf (Verkäufersicht)

- Unternehmensfinanzierung (Fremdkapital, Eigenkapital und Mezzanine)

- Venture Capital, Beteiligungsverträge und Finanzierungsrunden

6. FAQ - Unternehmenskauf, Steuern

Mit einem Klick finden Sie sofort die Antwort auf die wichtigsten Fragen betreffend die Besteuerung des Unternehmenskaufs

Hat der Unternehmenskaufvertrag Einfluss auf den Unternehmenskäufer?

Der Unternehmenskaufvertrag kann erheblichen Einfluss auf die Steuersituation des Unternehmenskäufers haben. Steuerklauseln im Unternehmenskaufvertrag entscheiden über die steuerliche Zuordnung, die auch die finanziellen Interessen des Käufers treffen können. Überdies werden regelmäßig Gewinnverwendungsansprüche durch den Unternehmenskaufvertrag abgegrenzt, was einen steuerlichen Effekt auf den Käufer haben kann. Überdies können Kaufvertragsregelungen auch außerhalb des Ertragssteuerrechts eine hohe Relevanz für den Käufer begründen.

Gibt es ein Muster für die perfekte Steuerklausel?

Es gibt keine optimale Steuerklausel, die alle denkbaren Konstellationen erfasst und den Interessen von Käufer und Verkäufer gerecht wird. Beim Unternehmenskauf haben Käufer und Verkäufer meist gegenläufige Interessen, die insbesondere die steuerliche Abgrenzung betreffen.

Was muss ein Rechtsanwalt beim Unternehmenskauf beachten?

Unternehmenskäufe weisen eine hohe Komplexität auf, die weit über das Vertragsrecht hinausgeht. Der Anwalt muss zwingend aus wirtschaftlicher Sicht die klassischen Deal-Strukturen kennen und steuerrechtliche Facetten beachten. Mittelständische Unternehmenskäufe sollten nur von spezialisierten M&A-Anwälten oder Anwälten mit hohem Know How begleitet werden.

Was kostet die Einschaltung von M&A-Anwälten bei Unternehmenskäufen?

Die M&A-Anwälte arbeiten grundsätzlich auf der Basis eines Zeithonorars. Bei einem Zeithonorar richtet sich die Vergütung allein nach dem zeitlichen Aufwand der Anwälte. Unsere M&A-Anwälte werden mit einem Stundensatz zwischen EUR 350 und 390 vergütet.