Verkauf GmbH & Co. KG

Unternehmensverkauf Ablauf - Verkauf Kommanditanteil

Beim Verkauf einer GmbH & Co. KG stellen sich viele wirtschaftliche, rechtliche und steuerrechtliche Fragen. Da sich der Ablauf des Unternehmensverkaufs oft komplex darstellt, sollte der Verkauf sorgfältig vorbereitet werden. Der gut vorbereitete Unternehmensverkauf wertet die Stellung des Verkäufers in den Vertragsverhandlungen mit dem Käufer auf. Der Verkäufer muss wissen, dass der Unternehmenskäufer in aller Regel nur dann einen hohen Kaufpreis akzeptieren wird, wenn der Verkäufer weitreichende vertragliche Garantien und damit Haftungsrisiken akzeptiert. Eine angemessene Vorbereitung des Verkaufs mithilfe von spezialisierten Anwälten führt dazu, dass der Verkäufer die Risiken besser beurteilen und beherrschen kann.

Ausgezeichnet im Gesellschaftsrecht

Unsere Kanzlei wurde von den Magazinen Focus, brand eins und Handelsblatt in den Kategorien „Beste Wirtschaftskanzlei im Gesellschaftsrecht“, „Beste Steuerberater“ sowie „Top Wirtschaftskanzlei im Gesellschaftsrecht“ ausgezeichnet. Spezialisierung und Erfahrung zahlen sich aus!

INHALT

- Motive des Käufers beim Verkauf des Kommanditanteils

- Ablauf Unternehmensverkauf & Bewertung (GmbH & Co. KG)

- Due Diligence-Prüfung bei Veräußerung einer GmbH & Co. KG

- Unternehmenskaufvertrag beim Verkauf einer GmbH & Co. KG

- Besteuerung des Verkaufs einer GmbH & Co. KG

- Streit nach dem Unternehmensverkauf (Post-M&A-Streit)

- Das ROSE & PARTNER-Team: M&A-Anwälten und spezialisierte Steuerberater

- Q&A - Verkauf GmbH & Co. KG, Beratung durch M&A-Anwälte

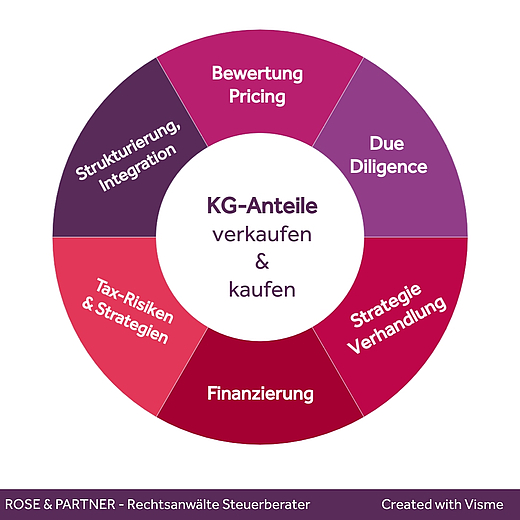

Unsere M&A-Expertise beim GmbH & Co. KG-Verkauf

Unser Team von Rechtsanwälten und Fachanwälten für Gesellschaftsrecht unterstützt Sie bei dem Verkauf einer GmbH & Co. KG und anderen M&A-Transaktionen. Von unseren Standorten aus in Hamburg, Berlin, München und Frankfurt beraten wir unsere Mandanten bundesweit:

- Strukturierung des Unternehmensverkaufs

- Gestaltung des Unternehmensexposés,

- Dokumentation und Vorbereitung des Verkaufs der GmbH & Co. KG durch Gestaltung von Vertraulichkeitsvereinbarungen und Letter of Intent

- Begleitung der Unternehmensbewertung

- Entwurf des Unternehmenskaufvertrags, Unterstützung der Vertragsverhandlungen und Reduzierung von Haftungsrisiken des Käufers durch angemessene Garantieerklärungen

- Steuerliche Strukturierung des Unternehmensverkaufs

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

1. Motive des Käufers beim Verkauf des Kommanditanteils

Der Verkäufer einer GmbH & Co. KG kann seine Verhandlungsposition verbessern, wenn er möglichst viele Hintergrundinformationen über seinen Verhandlungspartner und seine Zielsetzung hat.

Wenn auf der Käuferseite ein bilanzierendes Unternehmen steht, sollte der Verkäufer alle öffentlich zugänglichen Quellen zur Informationsgewinnung nutzen. Hierzu zählt das Handelsregister, Unternehmensregister und Transparenzregister, denen viele wichtige Unternehmensinformationen, wie die Zusammensetzung der Geschäftsleitung und des Gesellschafterkreises, sowie die letzten Jahresabschlüsse entnommen werden können.

Nicht selten tritt als Käufer ein Finanzinvestor oder ein strategischer Investor auf. Jeder Käufer verfolgt individuelle Interessen beim Unternehmenskauf. Der Finanzinvestor wird oftmals bereits den gewinnträchtigen Weiterverkauf im Blick haben. Sein „Anlagehorizont“ ist meist zeitlich begrenzt. Indes strebt der strategische Investor oftmals ein dauerndes Engagement an, da er mit dem Unternehmenskauf Synergieeffekte und für ihn nützliche Patente, Lizenzrechte und andere wichtige Assets langfristig zu nutzen beabsichtigt.

2. Ablauf Unternehmensverkauf & Bewertung (GmbH & Co. KG)

Da es sich beim Unternehmensverkauf meist um ein komplexes Verfahren handelt, ist die rechtzeitige Vorbereitung durch spezialisierte Anwälte und Steuerberater ein wichtiger Erfolgsfaktor. Die M&A-Praxis zeigt, dass mit von langer Hand geplanten Unternehmensveräußerungen sich viele Risiken auf der Verkäuferseite reduzieren lassen. Im Rahmen der Vorbereitung sind unternehmensspezifische Risiken zu identifizieren, bewerten und ggf. zu beseitigen.

Ist eine Risikobeseitigung nicht möglich, sind die Risiken im Rahmen der Verhandlungen und bei der Vertragsgestaltung in angemessener Weise einzufangen. Weit im Vorfeld eines Verkaufs kann es erforderlich werden, die Personalpolitik zu verbessern und Bilanzmaßnahmen zu ergreifen.

Besteht der Gesellschafterkreis aus einer schwer kontrollierbaren Gruppe, sollte im Vorfeld des Verkaufs der GmbH & Co. KG eine frühe Abstimmung im Gesellschafterkreis den Unternehmensverkauf sicherstellen. Klarstellende Gesellschafterbeschlüsse, Gesellschaftervereinbarungen und entsprechende Vollmachten für die Verhandlungsführer schaffen die nötige Rechtssicherheit.

Vor den Verhandlungen mit dem Käufer muss der Verkäufer die GmbH & Co. KG einer Unternehmensbewertung unterziehen, um seine Verhandlungsziele zu definieren. Eine frühzeitige Gewissheit über den Unternehmenswert hilft bei der Durchsetzung der Verhandlungsziele. Dabei ist zu berücksichtigen, dass es diverse Bewertungsverfahren gibt. Hierzu finden Sie weiterführende Informationen bei uns:

Bewertung von unserem Experten!

Die Anteilsbewertung für die Ermittlung des Kaufpreises übernimmt in unserem Team Steuerberater Martin Stürmer. Als spezialisierter Experte arbeitet er mit unseren Anwälten im Gesellschaftsrecht zusammen. Sie können ihn auch unabhängig von einer rechtlichen Mandatierung beauftragen.

Fragen Sie nach einem Angebot für eine Unternehmensbewertung oder eine kostengünstige Indikative Unternehmenswertermittlung:

3. Due Diligence-Prüfung bei Veräußerung einer GmbH & Co. KG

Da der Käufer das Zielunternehmen grundsätzlich nicht kennt, unterzieht er die GmbH & Co. KG einer systematischen Prüfung und Risikobeurteilung. Die Due Diligence-Prüfung des Käufers kann sich auf alle Bereiche und rechtliche Aspekte der GmbH & Co. KG beziehen. In aller Regel wird das Zielunternehmen aus rechtlicher, steuerlicher und finanzieller Perspektive untersucht. Die Due Diligence wird durch Anwälte, Fachanwälte, Wirtschaftsprüfer und Steuerberater des Käufers durchgeführt.

Für die Risikoüberprüfung stellt der Verkäufer den Rechtsanwälten des Käufers einen Datenraum (Dataroom) mit allen wichtigen Unterlagen zur Verfügung. Aus rechtlicher Sicht werden die gesellschaftsrechtlichen und vertraglichen Verhältnisse in der GmbH & Co. KG überprüft (z.B. bestehen die Kommanditisten-Beteiligungen, sind Einlagen zurückgezahlt worden, sind wichtige Pacht- und Lizenzverträge wirksam geschlossen worden?). Das Ergebnis der Due Diligence fassen die Rechtsanwälte des Käufers in einem Bericht zusammen. Nach der Bewertung des Unternehmens kann sich der Käufer ein Bild über die Chancen und Schwachstellen der geplanten Unternehmensübernahme machen.

Der Due Diligence schließen sich die Vertragsverhandlungen an. Die Verhandlungen wiederum münden in der Abstimmung eines Unternehmenskaufvertrags. Mit dem sog. Closing (Eintritt aller vereinbarten aufschiebenden Bedingungen) geht das Unternehmen bzw. die Gesellschaftsbeteiligung rechtlich gesehen auf den Käufer über. Der Käufer wird nach dem Closing Verfügungsberechtigter.

4. Unternehmenskaufvertrag beim Verkauf einer GmbH & Co. KG

Im Rahmen der Vertragsverhandlungen stimmen sich Käufer und Verkäufer hinsichtlich des Wortlauts des Unternehmenskaufvertrags ab. In der Anwaltspraxis haben sich spezielle Standards für den Unternehmenskaufvertrag herausgebildet. Der generelle Rahmen des Unternehmenskaufvertrags lässt sich wie folgt skizzieren:

- Garantie- und Haftungsvorschriften sowie Haftungsbeschränkungen

- Kaufpreisregelungen, -höhe und ggf. Kaufpreisanpassungen

- Vertragliche Regelungen zu Handelsregistereintragungen, kartellrechtliche Anforderungen und Zustimmung von Gesellschaftern und Dritten (z.B. Banken), die den KG-Anteilsübergang oder Betriebsübergang regeln;

- umfassende Steuerklauseln;

- Kartellrechtliche Regelungen und aufschiebende Bedingungen;

- Verjährungsvorschriften

- Ggf. Wettbewerbsbeschränkungen zulasten der Verkäuferseite

- Gerichtsstands- und Schiedsklauseln

5. Besteuerung des Verkaufs einer GmbH & Co. KG

Soweit es sich bei der verkauften GmbH & Co. KG um eine gewerbegeprägte Personengesellschaft handelt (denkbar wäre auch eine vermögensverwaltende GmbH & Co. KG mit geschäftsführendem Kommanditisten), ist Anknüpfungspunkt für die Besteuerung der Anteilsveräußerung die Vorschrift des § 16 Abs. 1 Nr. 2 EStG.

Dabei kann der Veräußerungsgewinn beim Verkäufer steuerlich begünstigt sein. Eine weitreichende Steuerprivilegierung stellt die Tarifermäßigung aus § 34 Abs. 2 Nr. 1 EStG dar. Danach kann der Veräußerungsgewinn mit nur 56 % des durchschnittlichen Steuersatzes belastet werden (der Höhe nach begrenzt auf Gewinne bis zu EUR 5,0 Mio., wenn der Steuerpflichtige das 55. Lebensjahr vollendet hat). Überdies ist auch eine Steuerbegünstigung durch Inanspruchnahme des Steuerfreibetrags von EUR 45.000,00 denkbar. Weitere Informationen zur Besteuerung des Verkäufers einer GmbH & Co. KG finden Sie hier:

6. Streit nach dem Unternehmensverkauf (Post-M&A-Streit)

Wird ein Unternehmensverkauf nicht hinreichend professionell auch auf rechtlicher Seite begleitet, entstehen in der Folge häufig Streitigkeiten noch während, spätestens aber nach dem Verkauf. Ein klassisches Konfliktfeld sind die sog. Kaufpreisanpassungsklauseln oder nachgelagerte Kaufpreiszahlungen (sog. „Earn-Outs"). Aber auch vertragliche Garantien bieten oft Anlass für Streit.

Besonders ernst wird es dabei immer dann, wenn der Vorwurf der arglistigen Täuschung oder gar des Betruges durch den Verkäufer im Raum steht. Hier droht dem Verkäufer neben hohen Schadensersatzforderungen sogar eine strafrechtliche Verfolgung

Schließlich entstehen Konflikte auch häufig dann, wenn der Verkäufer des Unternehmens auch nach Verkauf weiter als leitender Angestellter oder gar als Geschäftsführer in dem Unternehmen bleibt.

Nähere Informationen zum Streit nach einem Unternehmensverkauf finden Sie hier: Streit nach Unternehmenskauf

7. Das ROSE & PARTNER-Team: M&A-Anwälten und spezialisierte Steuerberater

Unsere Anwälte, Fachanwälte für Gesellschaftsrecht und Steuerberater verfügen über eine jahrelange Erfahrung bei Unternehmenstransaktionen. Wir begleiten Ihren Unternehmensverkauf von der Planung bis hin zum Abschluss des Unternehmenskaufvertrags. Wenn Sie Fragen zum Verkauf Ihrer GmbH & Co. KG haben, können Sie uns jederzeit unverbindlich kontaktieren. Ihnen steht in unseren Büros in Hamburg, Berlin, München und Frankfurt jederzeit ein Ansprechpartner zur Verfügung.

Weitere Hintergrundinformationen zu verwandten Themen finden Sie hier:

- Kauf einer GmbH & Co. KG aus der Sicht des Käufers

- Kauf bzw. Verkauf eines Kommanditanteils

- Verkauf einer GmbH

8. Q&A - Verkauf GmbH & Co. KG, Beratung durch M&A-Anwälte

Mit einem Klick finden Sie eine schnelle Antwort auf die wichtigsten Fragen zum Verkauf einer GmbH & Co. KG.

Wie wird eine GmbH & Co. KG verkauft?

Eine GmbH & Co. KG wird auf der Grundlage eines Unternehmenskaufvertrags verkauft. Ein Gesellschafter kann seine KG-Anteile sowie die Komplementär-GmbH-Geschäftsanteile an einen Dritten verkaufen. Oder der Geschäftsbetrieb wird im Rahmen eines Asset Deals an die Käuferseite veräußert.

Wird der Verkauf der GmbH & Co. KG im Handelsregister eingetragen?

Beim Verkauf der GmbH & Co. KG spielt das Handelsregister eine große Rolle. Die KG-Anteilsverkäufe sind zwingend im Handelsregister einzutragen. Der Käufer von KG-Anteilen wird als übernehmender Kommanditist eingetragen.

Wie sieht eine optimale Steuerklausel aus?

Es gibt keine allgemeingültige, optimale Steuerklausel. Käufer und Verkäufer haben bei der Verhandlung des Unternehmenskaufvertrags grundsätzlich gegenläufige Interessen. Dies gilt auch für die Abgrenzung der Steuerfolgen nach der Übertragung einer GmbH & Co. KG.

Welche Anwalt ist auf den Verkauf von GmbH & Co. KGs spezialisiert?

Der Verkauf einer GmbH & Co. KG wird meist durch Fachanwälte für Gesellschaftsrecht und M&A-Anwälte betreut. Diese spezialisierten Anwälte verfügen über die nötige Erfahrung, die eine Unternehmensveräußerung erfordert.