Leitfaden zur Geschäftsführerhaftung

Haftungsfälle und Klagen gegen den GmbH-Geschäftsführer

Neben dem operativen Erfolg eines Unternehmens ist das Thema der Geschäftsführerhaftung für den Geschäftsführer von hoher praktischer Relevanz. Klagen und Schadensersatzprozesse gegen Geschäftsführer nehmen seit Jahren zu und werden von der Presse aufwändig verfolgt. Haftungsrisiken lauern hier insbesondere im steuerrechtlichen Bereich und der Unternehmensinsolvenz. Bei Schadensersatzklagen mit hohen Streitwerten steht beim Geschäftsführer oftmals die finanzielle Existenz auf dem Spiel.

Ausgezeichnet im Gesellschaftsrecht

Unsere Kanzlei wurde von den Magazinen Focus, brand eins und Handelsblatt in den Kategorien „Beste Wirtschaftskanzlei im Gesellschaftsrecht“, „Beste Steuerberater“ sowie „Top Wirtschaftskanzlei im Gesellschaftsrecht“ ausgezeichnet. Spezialisierung und Erfahrung zahlen sich aus!

Unsere Anwalts-Expertise: Manager- & Geschäftsführerhaftung

Wir beraten Unternehmen und Geschäftsführer an unseren Standorten in Hamburg, Berlin, Frankfurt, Köln und München sowie bundesweit. Unsere Fachanwälte für Gesellschaftsrecht sind auf dem Feld der Geschäftsführerhaftung hoch spezialisiert, verfügen über eine jahrelange Expertise in Klageverfahren beteffend Managementhaftungsprozesse. Unser Leistungsspektrum lässt sich wie folgt zusammenfassen:

- Durchsetzung von Schadensersatzansprüchen, gerichtliche Haftungsklagen gegenüber Geschäftsführern und D&O-Versicherungen;

- Verteidigung von Geschäftsführern und Abwehr von Haftungsansprüchen vor staatlichen Gerichten und Schiedsgerichten;

- Gestaltung von Geschäftsführerverträgen mit dem Ziel der Haftungsreduzierung und Steueroptimierung;

- Präventive, haftungsreduzierende Maßnahmen & Entwicklung von Asset Protection-Strategien;

- Beratung im Steuerstrafrecht, Wirtschaftsstrafrecht (Untreue in der GmbH) und Steuerhinterziehungen, inkl. Begleitung von Selbstanzeigen mit strafbefreiender Wirkung;

- Verhandlung mit Insolvenzverwaltern im Falle der Unternehmensinsolvenz.

Für eine unverbindliche Anfrage kontaktieren Sie bitte direkt telefonisch oder per E-Mail einen unserer Ansprechpartner oder nutzen Sie das Kontaktformular am Ende dieser Seite.

Geschäftsführerhaftung bei Verletzung von Geschäftsführerpflichten

Umfassende Pflichten treffen den Geschäftsführer während des laufenden Geschäftsbetriebs der Gesellschaft. Verletzt der Geschäftsführer diese, so muss er mit einer Klage rechnen. Eine zentrale Haftungsvorschrift im GmbH-Recht stellt § 43 GmbHG dar. Nach § 43 Abs. 1 GmbHG haben die Geschäftsführer in Angelegenheiten der Gesellschaft die Sorgfalt eines ordentlichen Geschäftsmannes anzuwenden. So kommt es zu einer Geschäftsführerhaftung, wenn der Geschäftsführer ohne Recherchen und Risikoabwägungen geschäftliche Risiken eingeht und es zu einem finanziellen Schaden der GmbH kommt. Zum Beispiel gewährt er einem insolvenzreifen Geschäftspartner ein hohes ungesichertes Darlehen, das nicht zurückgezahlt werden kann. Zu berücksichtigen ist, dass der Grundsatz der Gesamtverantwortlichkeit gilt und auch im Fall einer bestehenden Ressortaufteilung es in ressortfremden Bereichen zur Haftung eines grundsätzlich nicht zuständigen Geschäftsführers kommen kann. Ein Geschäftsführer kann nach höchstgerichtlicher Rechtsprechung also auch für Managementfehler seiner Mitgeschäftsführer haften.

Der Geschäftsführer haftet freilich nicht per se für jede wirtschaftlich unglückliche Entscheidung. Der Geschäftsführer hat ein Ermessen, er haftet also nicht, wenn er bei einer unternehmerischen Entscheidung vernünftigerweise annehmen durfte, auf der Grundlage angemessener Information zum Wohle der Gesellschaft zu handeln (Business Judgement Rule). Sofern diese Voraussetzungen gegeben sind, haftet auch der Geschäftsführer einer GmbH nicht, denn dann hat er sein Bestmögliches getan und die Geschäfte „ordentlich“ geführt. Ein Geschäftsführer hat Geschäfte zu dokumentieren, Risiken abzuwägen, im Einzelfall auch unaufgefordert Kontakt zu den Gesellschaftern zu suchen und muss bei alldem sich immer vergegenwärtigen, dass er ein Treuhänder fremden Vermögens, des Gesellschaftsvermögens, ist. Es ist bereits viel gewonnen, wenn diese Maximen ständig präsent sind.

Maßgeblich hierfür sind nicht die persönlichen Eigenschaften des Geschäftsführers. Auf Alter, mangelnde geschäftliche Erfahrung etc. kommt es nicht an. Der unerfahrene Geschäftsführer haftet wie ein erfahrender, professioneller Geschäftsführer. Im Falle der Verletzung der strengen Sorgfaltspflicht, wie etwa der ständigen wirtschaftlichen und finanziellen Kontrolle der Gesellschaft, kann auch eine Haftung gegenüber der Gesellschaft nach § 43 Abs. 2 GmbHG entstehen. Diese Haftung ist betragsmäßig unbegrenzt und kann existenzbedrohend sein.

geschädigter Dritter verklagt Geschäftführer (Geschäftsführerhaftung / Außenhaftung)

Eine Gefahr der Haftung des Geschäftsführers droht nicht nur gegenüber der eigenen GmbH, sondern auch gegenüber den geschädigten Gesellschaftsgläubigern. Wird der Geschäftsführer von außerhalb der GmbH stehenden Dritten verklagt, spricht man von einer Außenhaftung. Eine solche kommt insbesondere nach sogenannten Rechtsscheingrundsätzen in Betracht, wenn etwa der Geschäftsführer nicht formell richtig als „Peter Klein Werbeagentur GmbH“ Verträge schließt, sondern nur als „Peter Klein Werbeagentur“. Deshalb ist bei E-Mails, Briefköpfen und Telefax zwingend auf die Verwendung des GmbH-Zusatzes im Firmennamen zu achten.

Die wirklich relevanten Fälle der Außenhaftung des Geschäftsführers ergeben sich jedoch im Zusammenhang des Deliktsrechts oder über spezialgesetzliche Haftungsnormen. Bei Rechtsschutzverletzungen wie bei Verstößen gegen Patentrechte haftet der Geschäftsführer neben der GmbH persönlich, wenn er die Patentrechtsverletzung nicht unverzüglich beseitigt. Überdies gibt es im Sozialversicherungs- und Steuerrecht Haftungstatbestände, die zu einer direkten Geschäftsführerhaftung führen können.

Steuerliche Haftung des Geschäftsführers

Eine Außenhaftung des GmbH-Geschäftsführers besteht auch im Steuerrecht. Die steuerliche Haftungsgrundlage findet sich in § 69 AO. Diese Vorschrift regelt, dass Geschäftsführer persönlich haften können, wenn die Steuern, die von dem von ihnen vertretenen Unternehmen geschuldet werden, aufgrund ihres Verschuldens nicht gezahlt werden. Dies umfasst nicht nur die Körperschafts-, Gewerbe- und Umsatzsteuer, sondern auch Lohnsteuern und andere abzuführende Abgaben.

Haftungsbegründend ist beispielsweise bereits die verspätete Abgabe von Steuererklärungen oder die Nichtabführung von Steuerschulden. Die Geschäftsführerhaftung des § 69 AO im Steuerrecht hat erhebliche praktische Bedeutung. Geschäftsführer müssen sich der Tatsache bewusst sein, dass sie nicht nur für die allgemeine Geschäftsführung, sondern auch für die steuerlichen Angelegenheiten des Unternehmens verantwortlich sind. Dies beinhaltet eine sorgfältige Überwachung und Kontrolle der steuerlichen Pflichten. Wird die GmbH insolvenzreif und kann ihre Steuerschulden nicht begleichen, so realisiert das Finanzamt die nicht abgeführten Steuern der insolventen GmbH direkt beim Geschäftsführer. Nicht selten führt die steuerliche Geschäftsführerhaftung wiederum zur persönlichen Insolvenz des Geschäftsführers.

Wegen der hohen Haftungsrisiken muss jeder Geschäftsführer eine ordnungsgemäße und fristgerechte Erfüllung aller steuerlichen Pflichten sicherstellen. Zumindest muss er für eine Delegation der steuerlichen Aufgaben an zuverlässige und fachkundige Mitarbeiter oder externe Dienstleister sorgen. In jedem Fall muss er diese angemessen überwachen. Empfohlen ist dem Geschäftsführer auch eine akribische Dokumentation aller Vorgänge, die die steuerlichen Pflichten betreffen, um im Falle einer Überprüfung durch das Finanzamt die Erfüllung der Pflichten nachweisen zu können.

Geschäftsführerhaftung wegen Sozialversicherungsbeiträgen

Jeden Geschäftsführer trifft die Pflicht zur Abführung der Sozialversicherungsbeiträge für Mitarbeiter. Die Pflicht tritt unabhängig von der Lohnzahlung allein aufgrund der Beschäftigung von Arbeitnehmern ein. Zu beachten ist, dass auch Geschäftsführer grundsätzlich sozialversicherungspflichtig sind, soweit sie nicht als selbstständig anzusehen sind.

Die hohe haftungsrechtliche Relevanz wird dadurch unterstrichen, dass die Abführung von Sozialversicherungsbeiträgen einen Vorrang genießt. Bei Fehler droht dem Geschäftsführer eine strafrechtliche Verfolgung nach § 266a Abs. 1 StGB und eine zivilrechtliche Haftung des Geschäftsführers für die nicht abgeführten Arbeitnehmeranteile gemäß Deliktshaftung (§ 823 Abs. 2 BGB in Verbindung mit § 266a Abs. 1 StGB).

Eine in der Praxis gefährliche Haftungsfalle stellt das Sozialversicherungsproblem der Scheinselbständigkeit dar. Wenn der Geschäftsführer Dienstleister beschäftigt, die nach dem geltendem Recht als abhängig Beschäftigte zu werten sind, kann eine zivil- und strafrechtliche Gefahr für den Geschäftsführer entstehen.

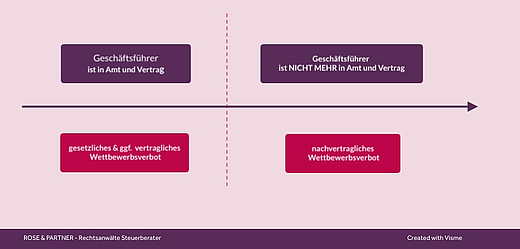

Haftungsrisiko des Geschäftsführers: Wettbewerbsverbot

Grundsätzlich ist es dem Geschäftsführer von Gesetz wegen verboten, zu der Gesellschaft in Wettbewerb zu treten. Regelmäßig wird jedoch auch ein vertragliches Wettbewerbsverbot mit dem Geschäftsführer vereinbart, das als Abschreckungsinstrument eine klare Vertragsstraferegelung vorsieht. Das Wettbewerbsverbot beinhaltet auch die Beanspruchung von unternehmerischen Geschäftschancen durch den Geschäftsführer sowie das Betreiben eines Konkurrenzunternehmens. Bei einem Wettbewerbsverbotsverstoß durch den Geschäftsführer kann die Gesellschaft immer eine Unterlassung oder Schadensersatz verlangen. Im Fall des Verstoßes gegen gesetzliche Wettbewerbsverbote fällt regelmäßig eine Vertragsstrafe an.

Wettbewerbsverbote können nicht nur während der Vertragslaufzeit des Geschäftsführers bestehen, sondern auch nach der Beendigung der Vertragslaufzeit. Beim Letzteren spricht man vom nachvertraglichen Wettbewerbsverbot. Das nachvertragliche Wettbewerbsverbot muss vertraglich vereinbart werden.

Pflicht zur Verlustanzeige bei finanziellen Schwierigkeiten

Für den Fall, dass die GmbH in finanzielle Schwierigkeiten gerät und das Stammkapital des Unternehmens angegriffen wird, stellt sich für den Geschäftsführer die Frage der Verlustanzeige und die Einberufung der Gesellschafterversammlung. Wenn ein Verlust der Hälfte des Stammkapitals vorliegt, ist der Geschäftsführer zur Verlustanzeige verpflichtet. Die Gesellschafter sollen frühzeitig über die Krise informiert werden und durch Bereitstellung von finanziellen Mitteln gegensteuern oder frühzeitig die Beantragung der Insolvenz erwägen. Die Verlustanzeige und Einberufung der Gesellschafterversammlung werden durch den Geschäftsführer erforderlich, wenn sich aus der Jahresbilanz oder einer im Laufe des Geschäftsjahres erstellten Stichtagsbilanz ergibt, dass die Hälfte des Stammkapitals verloren ist. Fehler des Geschäftsführers an dieser Stelle führen können eine zivilrechtliche Haftung (§ 43 Abs. 2 GmbHG) sowie eine strafrechtliche Verfolgung nach § 84 GmbHG begründen.

Insolvenzantragspflicht des Geschäftsführers - Insolvenzverschleppungshaftung

Besondere Vorsicht haben die Geschäftsführer in der Unternehmenskrise bei drohender oder eingetretener Insolvenz der Gesellschaft walten zu lassen. In diesem Fall besteht die Gefahr der persönlichen und unbeschränkten Haftung der Geschäftsführer wegen Insolvenzverschleppung nach § 823 Abs. 2 BGB in Verbindung mit § 15 a Abs. 1 Satz 1 InsO für Schäden der Gläubiger der Gesellschaft. Unter Insolvenzverschleppung versteht man, dass der Geschäftsführer nicht rechtzeitig für die GmbH den Antrag zur Eröffnung der Insolvenz stellt. Die Insolvenzverschleppungshaftung ist nur durch rechtzeitige Stellung des Insolvenzantrags oder der rechtzeitigen Zuführung neuen Kapitals zu vermeiden. Die Pflicht zur Antragstellung trifft jeden Geschäftsführer.

Die Befreiung des Geschäftsführers von der Insolvenzantragspflicht ist im Grundsatz ausgeschlossen. Eine Befreiung durch Geschäftsführungs- und Vertretungsregeln, eine Amtsniederlegung oder entgegenstehende Weisung der Gesellschafter ist meist nicht möglich! Der Antrag auf Insolvenz hat fristgerecht zu erfolgen, wobei besondere Vorsicht geboten ist: Nach Vorliegen einer Insolvenzreife muss unverzüglich, spätestens aber drei Wochen nach Eintritt der Insolvenz der Insolvenzantrag gestellt werden. Diese Frist ist zwingend (Höchstfrist); sie gilt aber nur bei Sanierungsbemühungen und echten Sanierungsaussichten. Die Insolvenzreife in Form einer Zahlungsunfähigkeit liegt vor, wenn die Gesellschaft nach § 17 Abs. 2 InsO nicht mehr in der Lage ist, die fälligen Zahlungspflichten, also sofort fällige Geldschulden, zu erfüllen. Die Zahlungseinstellung begründet die Vermutung der Zahlungsunfähigkeit. Die Überschuldung liegt nach aktueller Rechtslage vor, wenn das Vermögen des Schuldners die bestehenden Verbindlichkeiten nicht mehr deckt, es sei denn, die Fortführung des Unternehmens ist nach den Umständen überwiegend wahrscheinlich. Die Überschuldung ist nach § 15 Abs. 1 InsO jederzeit zu überprüfen und gehört damit zum ständig wahrzunehmenden Pflichtenprogramm des Geschäftsführers.

Verstoß gegen das Zahlungsverbot

In der Situation der Insolvenzreife droht der Geschäftsführung wegen Verstoßes gegen das gesetzliche Zahlungsverbot eine Haftung. Nach Eintritt der Zahlungsunfähigkeit oder der Überschuldung darf der Geschäftsführer - bis auf wenige Ausnahmen - keine Zahlung an Vertragspartner und Gesellschaftsgläubiger leisten (zum Beispiel dürfen bestellte Waren nicht bezahlt werden).

Sehr komplex ist die Rechtsfrage, ob und inwieweit der Geschäftsführer nach Eintritt der Insolvenzreife noch Steuern und Sozialversicherungsbeiträge entrichten kann. Diese Fragen müssen dringend von einem spezialisierten Anwalt im Einzelfall geprüft werden.

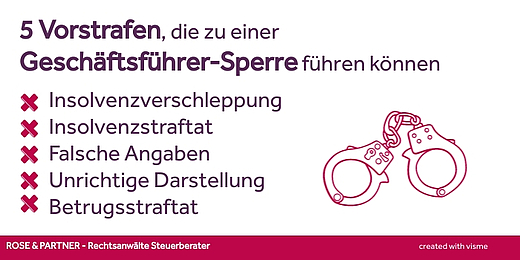

Sollte es im Einzelfall zu einer Insolvenzverschleppung gekommen sein, sollte schnellstmöglich ein Strafverteidiger hinzugezogen werden. Die Insolvenzverschleppung hat nicht nur zivil- und strafrechtliche Folgen. Eine strafrechtliche Verurteilung wegen Insolvenzverschleppung kann auch zu einer Sperre führen, die eine erneute Übernahme einer Geschäftsführung verhindert.

Eingriff ins Stammkapital: unzulässige Zahlungen an Gesellschafter

Den Geschäftsführer treffen auch Pflichten hinsichtlich des Liquiditätsschutzes der Gesellschaft. Zahlungen zulasten des Stammkapitals sind gemäß § 30 Abs. 1 Satz 1 GmbHG untersagt: Nach § 30 Abs. 1 Satz 1 GmbHG darf das zur Erhaltung des Stammkapitals erforderliche Vermögen nicht an die Gesellschafter ausgezahlt werden. Sollte trotzdem der Geschäftsführer Gelder an Gesellschafter auszahlen, so macht sich der Geschäftsführer gegenüber der GmbH nach § 43 Abs. 3 GmbHG schadensersatzpflichtig.

Vorsicht ist auch bei Gewährung von Darlehen an Gesellschafter geboten, da den Geschäftsführer hinsichtlich der Prüfung der Werthaltigkeit des Rückgewähranspruchs eine zukünftige Beobachtungspflicht trifft und er deshalb gegebenenfalls zur Rückforderung oder Sicherung der überlassenen Mittel verpflichtet ist. Fehler an dieser Stelle begründen eine Geschäftsführerhaftung. Eine Schadensersatzpflicht gegenüber der Gesellschaft ergibt sich aus § 43 Abs. 2 GmbHG.

Zahlungen, die zur Insolvenzreife führen können gemäß § 15b InsO zur Managerhaftung führen: Eine Managementhaftung nach § 15b Abs. 5 InsO entsteht auch bei Zahlungen an Gesellschafter, wenn diese zur Zahlungsunfähigkeit der Gesellschaft führen mussten. Insbesondere bei einer undurchsichtigen finanziellen Situation im Unternehmen muss der Geschäftsführer große Vorsicht walten lassen, wenn er um Zahlungen an Gesellschafter gebeten wird. Neben der Prüfung der finanziellen Situation ist dem Geschäftsführer bei Zahlungen an die Gesellschafter zu einer ausführlichen Dokumentation zu raten, um sich unter Umständen entlasten zu können.

Geschäftsführerhaftung in der Gründungsphase

Das Haftungsrisiko beginnt grundsätzlich mit der Bestellung zum GmbH-Geschäftsführer und in der Phase der Unternehmensgründung. Besondere Pflichten und Haftungsrisiken treffen den Geschäftsführer daher bereits in der Gründungsphase der GmbH. Insoweit ist zur Vorsicht zu raten, wenn der Geschäftsführer vor der Eintragung der Gesellschaft im Handelsregister Geschäfte im Namen der Gesellschaft tätigt, denn dann kann der Geschäftsführer gegenüber den Gläubigern der Gesellschaft persönlich haften. Eine Haftung des handelnden Geschäftsführers kann sich gemäß § 11 Abs. 2 GmbHG ergeben. Haftungsträchtig sind Geschäfte im Rahmen des Gründungsverfahrens, bei denen der Geschäftsführer seine Vertretungsmacht überschreitet oder ein Geschäft ohne die Zustimmung der Gründungsgesellschafter vornimmt.

Strategien zur Haftungsreduzierung & Umgang mit Haftungsrisiken

Will der Geschäftsführer seine Haftung vermeiden und Risiken von Schadensklagen reduzieren, sind folgende Strategien zu ergreifen:

- Ein Geschäftsführer ist gut beraten, wenn er seine Haftungsrisiken sorgfältig minimiert. Der erste Schritt ist die gute Verhandlung und Gestaltung des Geschäftsführerdienstvertrags.

- Im laufenden Betrieb gelingt eine Haftungsreduzierung durch gute Dokumentation seiner Entscheidungen, Rückversicherung bei Steuer- und Rechtsberatern bei einschneidenden Entscheidungen und der Einholung von Gesellschafterbeschlüssen bei besonders weitreichenden oder außergewöhnlichen Geschäften sowie durch Entlastung des Geschäftsführers.

- Schließlich empfiehlt es sich, eine Managerhaftpflichtversicherung (D&O Versicherung) abzuschließen, üblicherweise trägt die GmbH die Versicherungsprämien.

Geschäftsführer-Strategien zur Haftungsvermeidung

In diesem Video zeigt Ihnen unser Gesellschaftsrechts-Experte Dr. Boris Jan Schiemzik welche Haftungsvermeidungsstrategien für Geschäftsführer effektiv funktionieren.

Q&A: Geschäftsführerhaftung in der GmbH

Mit einem Klick finden Sie die Antwort auf die wichtigsten Fragen Geschäftsführerhaftung und Haftungsvermeidung.

Wann entsteht eine Geschäftsführerhaftung?

Der Geschäftsführer haftet, wenn er gegen seine Pflichten verstößt und dadurch einen Schaden bei der GmbH verursacht. Geschäftsführer sind verpflichtet, in Angelegenheiten der Gesellschaft mit der Sorgfalt eines ordentlichen Geschäftsmannes zu handeln (§ 43 Abs. 1 GmbHG). Dies umfasst die sorgfältige Dokumentation von Geschäften, nachvollziehbare Risikoabwägungen, und, falls erforderlich, den Kontakt zu den Gesellschaftern.

Wer macht eine Geschäftsführerhaftung geltend?

Grundsätzlich kann der Geschäftsführer von der GmbH belangt werden (Innenhaftung). Es kann aber auch eine Außenhaftung gegenüber Dritten entstehen. Dies kann beispielsweise durch Deliktsrecht oder durch spezialgesetzliche Haftungsnormen erfolgen.

Haftet der Geschäftsführer gegenüber dem Finanzamt direkt?

Führt die GmbH keine Steuern ab, könnte die Finanzverwaltung den Geschäftsführer in bestimmten Fällen direkt in Haftung nehmen. Gemäß § 69 AO können Geschäftsführer persönlich haftbar sein. Dies beinhaltet eine sorgfältige Überwachung der steuerlichen Pflichten und, im Falle der Unternehmensinsolvenz, kann dies zu einer direkten Haftung des Geschäftsführers führen.

Haftet der Geschäftsführer für nicht abgeführte Sozialversicherungsbeiträge?

Der Geschäftsführer hat dafür zu sorgen, dass Sozialversicherungsbeiträge korrekt und rechtzeitig abgeführt werden. Bei Nichteinhaltung kann zu strafrechtlicher Verfolgung sowie zivilrechtlicher Haftung führen. Besonders gefährlich ist die Beschäftigung von Scheinselbständigen, die nach der Rechtssprechung als abhängig Beschäftigte gelten.

Wie kann ein Geschäftsführer seine Haftungsrisiken reduzieren?

Eine Haftungsvermeidung erfordert einen gut verhandelten Geschäftsführerdienstvertrag, Entscheidungen sollten sorgfältig dokumentiert und bei wichtigen Entscheidungen sollte eine Rückversicherung bei Fachberatern eingeholt werden. Riskante Geschäfte können in der Gesellschafterversammlung zur Abstimmung gestellt werden. Schließlich ist der Abschluss einer D&O-Versicherung ratsam.

Unsere Videos zur Geschäftsführerhaftung

Auf unserem Youtube-Kanal finden Sie eine Reihe informativer Videos, in denen unsere Fachanwälte für Gesellschaftsrecht Ihnen die wichtigsten haftungsrelevanten Informationen für Geschäftsführer der GmbH aufbereiten - und persönlich ganz effektive Tipps zur Vermeidung der persönlichen Haftung aus der Praxis geben. Schauen Sie doch mal rein: